[사진=사학연금 제공]

사학연금의 총 자산은 지난해 말 26조6769억원으로, 이 중 금융자산은 23조4933억원(88.1%)를 차지하고 있다. 자산배분은 국내주식(19.1%), 국내채권(29.0%), 국내대체(9.9%)이며 해외자산은 주식(20.2%), 채권(5.8%), 대체(11.4%)로 구성되어 있다.

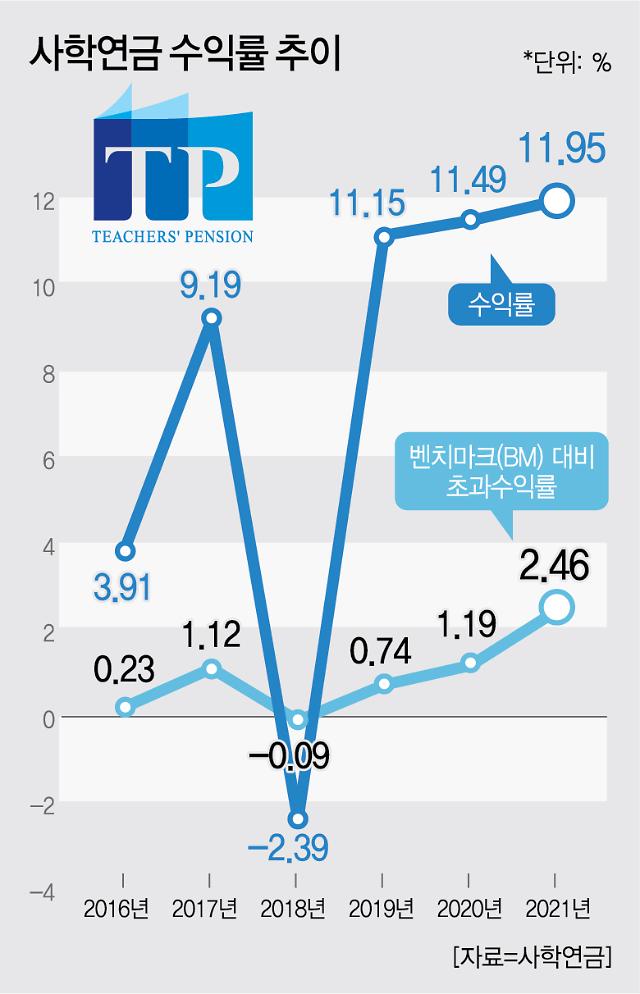

◇지난해 수익률 11.9%··· 3년 연속 11%대 기록

사학연금은 최근 몇 년 사이 해외주식과 대체투자 비중을 꾸준히 늘리고 있다. 전체 자산 중 해외주식과 대체투자 비중은 지난 2017년 각각 10.4%, 16.4%였으나 지난해 21.7%, 24.3%로 증가했다. 중장기 자산배분 계획을 보면 해외주식 규모는 24~25% 수준을 유지하는 가운데 대체자산에 대한 투자 규모가 확대될 예정이다. 특히 해외 대체투자의 경우 올해 10% 수준에 머물고 있으나 오는 2026년에는 15.5%로 늘어나게 된다.

[그래픽 = 아주경제]

실제 지난해 사학연금의 해외주식과 대체투자 부문은 창립 이래 최대 수준의 수익률을 기록했다. 해외대체 투자에서 34.26%, 해외주식에서는 27.12%의 높은 수익률을 얻었다. 해외대체 투자 수익률은 벤치마크(14.71%) 대비 19.55%포인트 높은 수준이다. 국내 대체투자도 15.8%로 두 자릿수 성적을 기록했다. 국내주식은 5.7%, 해외채권은 7.9%의 수익률을 올렸고 국내채권은 -1.2%로 손실을 기록했다.

운용을 총괄하고 있는 이규홍 자금운용관리단장(CIO)은 이같은 성과에 힘입어 지난해 연임에 성공했다. 임기는 오는 9월 30일까지다. 사학연금 CIO는 통상 2년의 임기를 갖지만 근무실적 평가에 따라 1년 단위로 재계약이 가능하다. 이 CIO는 연세대학교에서 경영학을 전공한 뒤 뉴욕대에서 경영학석사(MBA)를 취득했다. 사학연금 CIO 선임 전 이스트스프링자산운용코리아와 NH아문디자산운용의 CIO를 맡은 바 있으며 이후 아쎈다스자산운용의 대표이사를 역임했다.

◇올해 기재부 기금평가 '탁월'로 두 단계 상승

사학연금은 최근 있었던 기획재정부의 기금운용평가에서 `탁월' 등급을 받았다. 직전해 받았던 '양호' 등급에서 두 단계 상승했다. 기재부는 '아주미흡'부터 '탁월'까지 6개 등급에 걸쳐 국내 연기금의 종합평가를 매년 시행한다. 올해 평가 대상 기금 중 탁월 등급을 받은 곳은 산업재해보상보험및예방기금, 장애인고용촉진및직업재활기금, 중소벤처기업창업및진흥기금 등 5곳 뿐이다.

사학연금이 '양호' 등급을 받았던 지난해 평가에서 기재부는 중장기 자산의 1년 상대수익률이 낮았던 점이 전체 등급에 영향을 미쳤다고 설명했다. 2020년 사학연금은 중장기 자산의 약 37.7%를 채권형, 약 40.4%를 주식형, 약 22.0%를 SOC, 국내부동산 등 대체투자로 운용했으며 평가기준수익률 대비 0.68%포인트 낮은 상대수익률을 기록했다.

기재부는 당시 "해외자산군(해외채권, 해외주식, 해외 대체투자)에 대한 환헤지 오픈 정책과 2020년 달러 약세 기조에 따라 기금평가 평가기준수익률 대비 운용수익률이 저조하였기 때문"이라고 평가했다.

통상 연기금 등 기관투자자들은 해외 투자에 나설 때 환율 변동에 따른 위험을 피하기 위해 환헤지(currency hedge) 전략을 택한다. 원화 강세 시기 해외 투자 자산의 가치 하락을 방어하기 위한 선택이다. 환헤지를 하지 않을 경우 반대로 원화 약세로 환율이 상승하면 운용수익률도 같이 올라가는 효과를 얻을 수 있다.

다만 올해 평가에서는 사학연금의 환오픈 전략이 오히려 평가 상승의 원동력이 된 것으로 보인다. 달러 대비 원화 환율은 지난해 연초 1080원에서 연말 1180원선까지 올라갔다. 현재도 1200원을 넘어선 상태다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)