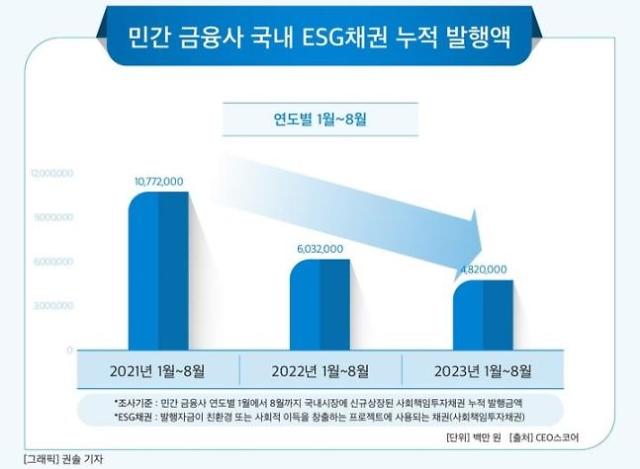

3일 기업데이터연구소 CEO스코어가 2018년부터 올해 8월 말까지 국내 시장에 ESG 채권 발행 내역이 있는 민간 금융회사 53곳을 대상으로 조사한 결과 국내 금융회사에서 발행한 ESG 채권(발행액 기준)은 31조8890억원으로 집계됐다. 금융회사들은 ESG 채권을 발행해 마련한 자금으로 기업의 ESG 경영에 쓰고 있다.

국내 금융회사 ESG 채권은 첫 발행된 2018년 2000억원으로 시작해 △2019년 1조2400억원 △2020년 4조800억원 △2021년 14조2520억원을 기록하는 등 매해 급증세를 보여왔다.

업권별로는 2018년부터 올해 8월까지 캐피털업계 발행량이 11조3800억원으로 가장 많았으며 △카드 8조7950억원 △은행 7조5910억원 △보험 1조8860억원 △금융지주 1조2770억원 △증권 9000억원 △자산운용·종합금융 600억원 순이었다. 이 중 사회에 대한 배분액이 16조9405억원(62.5%)으로 가장 많았으며 사회 부문에선 중소기업·소상공인 금융 지원(31.5%)이 가장 큰 비중을 차지했다.

이는 향후 금리 전망이 불확실하면서 채권시장이 위축된 데다 ESG 채권이 일반채보다 금리가 낮게 형성되는 '그리니엄(greenium) 효과'도 희미해지고 있기 때문이다. 프리미엄 효과가 줄어든 데에는 ESG 채권이 일반 회사채보다 성과 측면에서 차별화된 모습을 보이지 못했다는 분석이다.

국내 5대 금융그룹(KB·신한·하나·우리·NH농협)으로 좁혀봐도 5대 금융그룹 ESG 채권 발행액은 올해 1~8월 중 2조5300억원을 기록해 전년 동기 대비 21.2% 줄었다. 우리금융을 제외한 4개 금융그룹 모두 발행 규모가 줄었다.

농협금융은 올해 ESG 채권을 발행하지 않았고 신한금융은 1000억원 발행에 그치면서 1년 전보다 82.5% 급감했다. 하나금융과 KB금융은 각각 2600억원, 4700억원 발행해 전년 대비 각각 57.1%, 18.4% 감소했다. 반대로 우리금융은 올해 ESG 채권을 1조7000억원 발행했으며 발행액은 전년 대비 46.6% 증가했다. 올해 우리금융 발행액은 나머지 4개 그룹을 더한 것보다 많다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)