내년 국내 기업의 회사채 만기도래 규모가 사상 최초로 70조원을 넘는 것으로 파악된다. 2020년 코로나19 상황을 극복하기 위해 역대 최저 수준으로 금리가 낮아진 상황에서 대거 자금을 조달한 기업들의 3년물 회사채 만기 시점이 도래하기 때문이다.

문제는 올해 인플레이션 방지를 위해 금리가 크게 인상돼 기업들이 자금을 조달하기가 어려워졌다는 점이다. 자칫 내년 70조원의 자금을 상환한 이후 다시 자금을 조달하지 못해 유동성 부족에 직면한 기업이 늘어날 것이라는 우려가 나온다. 코로나19 상황 이후 빚으로 버티는 한계 기업이 많아진 상황에서 대규모 회사채 만기가 연쇄 부도의 방아쇠가 될 수 있다는 진단이다.

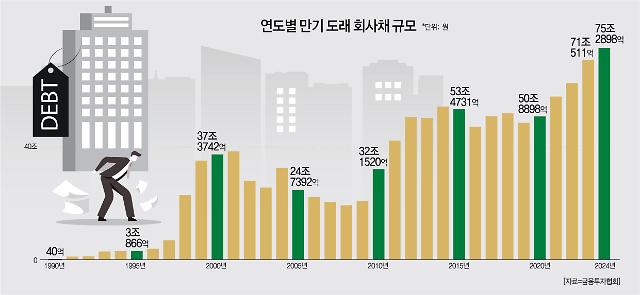

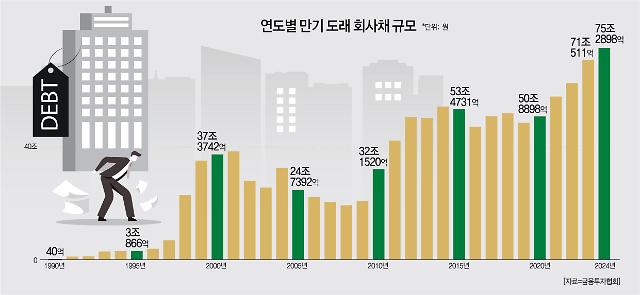

27일 재계와 금융투자업계에 따르면 내년 국내 기업의 회사채 만기 규모는 71조511억원으로 집계됐다. 회사채 만기 규모가 70조원을 넘어서는 것은 관련 자료가 제대로 집계된 1991년 이후 최초다. 1991년 이전 회사채 발행이 많지 않았음을 감안하면 사실상 사상 최대 규모라 할 수 있다.

내년 만기 도래 규모는 올해 62조7375억원에 비해서도 13.25%(8조3136억원) 늘어난 점이 눈에 띈다. 회사채 만기 도래 규모가 갑작스레 늘어난 것은 지난 2020년 코로나19에 따른 저금리 상황과 연관이 깊다. 실제 내년도 만기 도래 회사채의 49.98%인 35조5120억원 규모가 2020년 발행된 3년물로 파악된다. 지난해 발행된 2년 만기 회사채도 8조5529억원(12.04%) 규모임을 감안하면 2020년 이후 발행된 회사채 2·3년물이 내년 만기 도래 물량의 60.2%에 달하는 수준이다.

2020년 글로벌 각국 중앙은행들은 코로나19 사태에 따른 실물 경제 충격을 방지하기 위해 기준금리를 인하하고 막대한 유동성을 시중에 공급했다. 국내 한국은행도 2019년 7월 1.5% 수준이던 기준금리를 2020년 5월 0.5%까지 10여 개월 동안 100bp 순차적 인하를 단행했다. 이로 인해 국내에서는 사상 최초로 기준금리 0.5% 시대가 열리게 됐다.

이 같은 기준금리 급락으로 회사채 발행에 따른 금융비용(이자)도 크게 줄어들면서 기업들이 앞다퉈 회사채를 발행해 자금을 조달했다. 당시 코로나19 영향으로 수익성이 위축된 기업이 많은 만큼 해당 자금은 신규 투자보다 손실 보전에 활용되는 경우가 많았다.

문제는 올해 글로벌 주요국에서 이 같은 유동성 공급이 중단되면서 오히려 금리가 급등했다는 것이다. 실제 국내 기준금리도 2021년 7월까지 0.5%를 유지했으나 이후 차츰 인상돼 3.25%까지 치솟았다. 올해에만 150bp 집중적으로 상향 조정된 결과다.

70조원이 넘는 회사채를 갚아야 하는 기업 입장에서는 어려움이 커지고 있다. 회사채 상환 이후 다시 자금을 조달하지 못해 유동성 부족에 시달리는 기업이 크게 늘어날 수 있다는 우려가 커지고 있다. 이는 코로나19 시기 부채로 연명해온 한계 기업에 치명타가 될 수 있다는 관측도 나온다. 이들이 유동성 부족으로 연쇄적 파산에 이르게 된다면 국내 산업권 전반에 미치는 영향이 적지 않을 것이라는 시각이다.

재계 관계자는 "코로나19 시기 저금리가 비수가 돼서 다시 날아오는 격"이라며 "코로나19 때 막대한 유동성을 공급받아 상당수 기업이 생존할 수 있었지만, 자금 공급이 사라진 올해와 내년에는 큰 어려움에 직면할 수밖에 없다"고 말했다.

문제는 올해 인플레이션 방지를 위해 금리가 크게 인상돼 기업들이 자금을 조달하기가 어려워졌다는 점이다. 자칫 내년 70조원의 자금을 상환한 이후 다시 자금을 조달하지 못해 유동성 부족에 직면한 기업이 늘어날 것이라는 우려가 나온다. 코로나19 상황 이후 빚으로 버티는 한계 기업이 많아진 상황에서 대규모 회사채 만기가 연쇄 부도의 방아쇠가 될 수 있다는 진단이다.

27일 재계와 금융투자업계에 따르면 내년 국내 기업의 회사채 만기 규모는 71조511억원으로 집계됐다. 회사채 만기 규모가 70조원을 넘어서는 것은 관련 자료가 제대로 집계된 1991년 이후 최초다. 1991년 이전 회사채 발행이 많지 않았음을 감안하면 사실상 사상 최대 규모라 할 수 있다.

내년 만기 도래 규모는 올해 62조7375억원에 비해서도 13.25%(8조3136억원) 늘어난 점이 눈에 띈다. 회사채 만기 도래 규모가 갑작스레 늘어난 것은 지난 2020년 코로나19에 따른 저금리 상황과 연관이 깊다. 실제 내년도 만기 도래 회사채의 49.98%인 35조5120억원 규모가 2020년 발행된 3년물로 파악된다. 지난해 발행된 2년 만기 회사채도 8조5529억원(12.04%) 규모임을 감안하면 2020년 이후 발행된 회사채 2·3년물이 내년 만기 도래 물량의 60.2%에 달하는 수준이다.

이 같은 기준금리 급락으로 회사채 발행에 따른 금융비용(이자)도 크게 줄어들면서 기업들이 앞다퉈 회사채를 발행해 자금을 조달했다. 당시 코로나19 영향으로 수익성이 위축된 기업이 많은 만큼 해당 자금은 신규 투자보다 손실 보전에 활용되는 경우가 많았다.

문제는 올해 글로벌 주요국에서 이 같은 유동성 공급이 중단되면서 오히려 금리가 급등했다는 것이다. 실제 국내 기준금리도 2021년 7월까지 0.5%를 유지했으나 이후 차츰 인상돼 3.25%까지 치솟았다. 올해에만 150bp 집중적으로 상향 조정된 결과다.

70조원이 넘는 회사채를 갚아야 하는 기업 입장에서는 어려움이 커지고 있다. 회사채 상환 이후 다시 자금을 조달하지 못해 유동성 부족에 시달리는 기업이 크게 늘어날 수 있다는 우려가 커지고 있다. 이는 코로나19 시기 부채로 연명해온 한계 기업에 치명타가 될 수 있다는 관측도 나온다. 이들이 유동성 부족으로 연쇄적 파산에 이르게 된다면 국내 산업권 전반에 미치는 영향이 적지 않을 것이라는 시각이다.

재계 관계자는 "코로나19 시기 저금리가 비수가 돼서 다시 날아오는 격"이라며 "코로나19 때 막대한 유동성을 공급받아 상당수 기업이 생존할 수 있었지만, 자금 공급이 사라진 올해와 내년에는 큰 어려움에 직면할 수밖에 없다"고 말했다.

[사진=연합뉴스]

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)