[사진=트위터 캡처]

공매도를 둘러싼 개인투자자와 헤지펀드 등 기관투자자 간의 충돌로 이어진 ‘게임스톱 사태’가 기업인수목적회사(SPAC·스팩)로 번질지에 관심이 쏠린다.

14일(이하 현지시간) 월스트리트저널(WSJ)은 최근 주식시장을 뜨겁게 달군 스팩 주식에 대한 공매도 규모가 급증하고 있다고 경고했다.

공매도는 없는 주식을 먼저 빌려 팔고, 나중에 빌린 주식을 갚는 거래로, 갚은 주식 가격이 하락할수록 이익을 보는 구조다. 공매도 규모가 확대된다는 것은 해당 종목의 주가가 내려간다고 보는 투자자가 많다는 것을 의미한다.

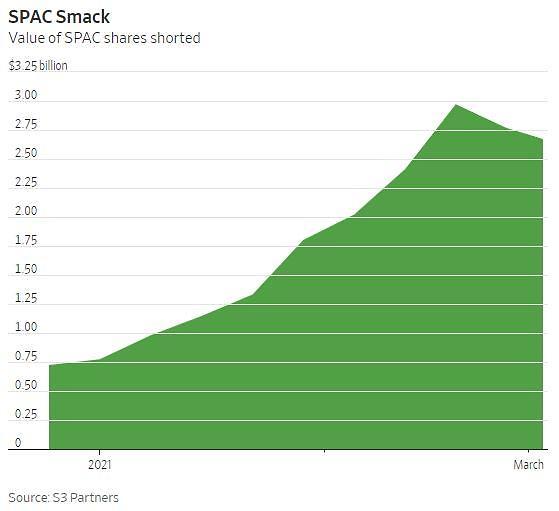

WSJ은 공매도 분석업체인 S3파트너스 자료를 인용해 “뉴욕증시에서 스팩 종목에 대한 공매도 베팅금액이 올해 초 대비 3배 이상이 급증했다”고 보도했다.

S3파트너스 주간 분석에 따르면 지난해 12월 31일까지 7억2000만 달러(약 8179억원)에 달했던 스팩 공매도 규모는 지난 9일 기준 26억7000만 달러를 기록했다. 3개월도 안 되는 기간 공매도 규모가 3.7배가량이 늘어난 것이다.

종목별로는 페이스북 부사장 출신의 유명 투자자인 차마트 팔리하피티야가 만든 ‘소셜 캐피털 헤도소피아 코프V(Social Capital Hedosophia Corp V)’ 스팩(종목명 IPOE)의 발행 주식 중 공매도 비율은 19%에 달했다. 이 스팩은 대출 스타트업 ‘소셜파이낸스(SoFi·소피)’와 합병을 계획 중이다.

올해 팔리하피티야는 게임스톱 콜옵션(주가 상승에 베팅하는 파생상품)을 매수하며 ‘공매도와의 전쟁’을 선포한 개인 투자자들을 응원했었다. 그러나 이제는 그의 스팩이 공매도 공략 대상이 됐다.

또 전기차 스타트업 루시드모터스와 합병할 계획인 처칠 캐피털(Churchill Capital Corp IV) 스팩(CCIV) 발행 주식의 공매도 비율은 5%로 이달에만 두 배 가량이 늘었다. 지난 2월 18일 58달러를 웃돌았던 CCIV 주가는 지난 12일 26.77달러를 기록, 20거래일 동안 무려 52.39%가 추락했다.

지난해 10월 스팩과 합병한 로즈타운 모터스(Lordstown Motors)의 공매도 비율은 3.4%에서 5%로 확대됐다. 앞서 공매도 전문 투자업체인 힌덴버그 리서치가 부정적인 내용의 보고서를 낸 영향이다.

WSJ에 따르면 힌덴버그 리서치는 최근 로즈타운이 주문과 생산량을 확대해 투자자들의 속였다는 보고서를 발표했고, 그 결과 로즈타운의 주가는 지난 12일 16.54%가 폭락한 14.78달러를 기록했다.

올해 뉴욕증시 스팩 종목에 대한 공매도 규모. [사진=월스트리트저널(WSJ) 캡처]

공매도 투자 베테랑으로 불리는 에두아르도 마르케스(Eduardo Marques)는 WSJ 인터뷰에서 “1990년대 중반 이후 뉴욕증시의 상장 기업 수가 줄어드는 추세였다. 그런데 지난해 스팩을 통한 우회 상장이 급증하면서 분위기가 반전됐다”면서 “지금 시장은 상장주, 특히 스팩 주식을 공매도하기 좋은 기회를 주고 있다”고 말했다.

매튜 터틀(Matthew Tuttle) 터틀택티컬매니지먼트(Tuttle Tactical Management) 최고투자책임자(CIO)는 수소 트럭업체 니콜라 등을 대상으로 스팩 주가 하락에 베팅하는 ‘디스팩(de-SPAC) 상장지수펀드(ETF)’ 상장을 준비 중이라고 WSJ은 전했다.

스팩은 다른 기업을 일정 기간(2~3년) 안에 인수·합병(M&A)할 목적으로 설립된 특수목적법인(SPC)으로, 서류상으로만 존재하는 기업이다. 인수 대상이 확보되기 전에 투자자를 공개 모집한 뒤 먼저 상장을 추진하고, 상장을 통해 모집한 자금으로 비상장사를 물색해 인수합병을 추진한다.

일반 기업공개(IPO)처럼 복잡한 절차 없이 비교적 쉽게 비상장 우량기업을 상장기업으로 만들어 기업가치를 높인 뒤 차익을 얻는 방식이다. 신종 코로나바이러스 감염증(코로나19) 사태로 증시 상장 문턱이 높아지면서 스팩 상장이 급부상했고, 특히 개인 투자자들의 투자 열풍이 이어졌다.

미국 투자사 케리스데일 캐피탈(Kerrisdale Capital)의 삼 아드랑기(Sahm Adrangi) 창업자는 “우리는 스팩 주식들이 고공행진 하는 것을 지켜봤고, 이제 사람들이 위험 부담을 줄이려 한다”면서 “이런 스팩들이 높은 비행을 마치고 지구로 내려올 때가 됐다”고 말했다.

앞서 스팩 우회상장을 통해 손쉬운 이익창출을 노렸던 투자자들이 이제는 스팩 종목의 실체를 깨닫고 주가 하락에 표를 던지고 있어, 스팩 주가의 하락이 예정됐음을 경고한 것으로 풀이된다.

한편 올해 1~2월 세계 스팩들이 체결한 인수합병 금액은 1090억 달러로 역대 최대 규모를 기록했고, 이 가운데 미국 스팩이 가장 많았다. 미국 스팩 정보제공업체 스팩 리서치에 따르면 올해 미국의 스팩 자금 조달 규모는 이미 770억 달러에 도달, 지난해 연간 규모(834억 달러)에 육박했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)