22일 금융감독원과 저축은행중앙회 등에 따르면 저축은행은 지난해 5559억원의 당기순손실을 기록했다. 지난 2015년(5000억원) 이후 8년간 흑자를 기록했던 저축은행이지만 △이자비용 증가 △대손충당금 적립 등의 영향으로 9년 만에 적자로 전환했다. 예컨대 지난 2022년 고금리 수신 유치에 따라 이자비용이 전년 대비 2조4000억원이 증가한 데 반해, 이자수익은 1조1000억원이 늘어나는 데 그치면서 이자이익이 큰 폭으로 감소했다. 여기에 대손충당금 전입액이 2022년 2조6000억원에서 2023년 3조9000억원으로 대폭 증가했다.

오화경 저축은행중앙회장은 "이자비용·충당금 전입액이 늘어 약 3조7000억원의 비용이 증가했다"며 "(충당금을) 고정적으로 쌓았던 부분이 있고, 금융당국과 협의하는 과정에서 선제적으로 쌓은 부분도 있다. 특히 지난해 4분기 중 더욱 많은 충당금을 쌓았다"고 설명했다.

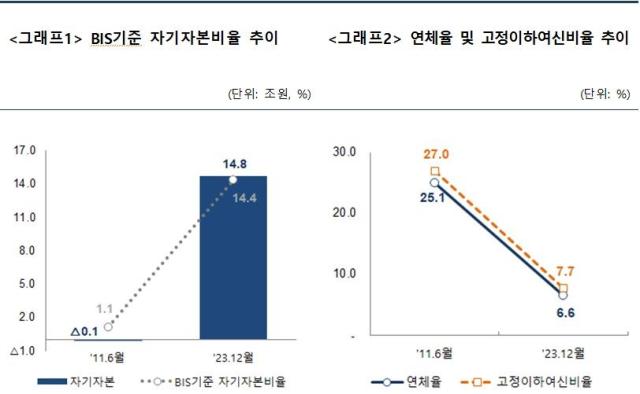

자산건전성에도 빨간불이 들어왔다. 서민, 중·소상공인을 주거래 대상으로 하는 탓에 연체율은 6.55%를 기록했고, 전년 말(3.41%)보다 3.14%포인트 급등했다. 저축은행 연체율은 지난 2021년 2.51% 수준이었으나 2022년 3.41%로 뛰기 시작해 지난해 1년 새 약 2배가량 뛰었다. 기업대출은 8.02%, 가계대출은 5.01%를 기록했다. 특히 고정이하여신비율이 7.72%를 기록해 전년(4.08%)보다 3.64%포인트 뛰었다.

박 부원장보는 "저축은행 특성상 거의 배당을 하지 않고, 내부 유보를 해서 BIS가 높은 수준"이라면서 "저축은행 사태 이후 꾸준히 흑자를 기록해 온 저축은행 업계의 손실흡수능력이 충분한 것인가를 묻는다면 금융당국은 충분하다는 판단이다. 유동성 부문에서도 지난해 고금리 예금을 저금리로 바꾸는 과정에서 수신이 감소했는데, 그 수신만큼 대출 자산도 줄었고, 수신만큼 자산이 줄었다는 것은 저축은행의 유동성이 아직 충분하다는 것을 보여준다"고 설명했다.

당국과 중앙회의 적극적인 해명에도 시장 상황은 당장 개선되기 어려울 것이란 관측이 크다. 대신 올해 시장금리 하향 안정화에 따라 손실 확대의 주요 요인인 이자 비용이 줄어 손익은 다소 개선될 것이란 전망이다.

오 회장은 "올해를 지나면서 정점을 지나지 않을까 조심스럽게 예측한다"며 "자산을 늘리는 것보단 유지하는 데 중점을 두고 있다. (부실채권) 매각과 관련해 한국자산관리공사에서 4000억원 펀드를 5개 만들었는데, 여전히 잘 진행되지 않고 있다"고 말했다. 이어 "이는 저축은행만의 문제가 아닌, 제2금융권 전체의 문제"라며 "당국, 금융권, 건설업계 모두의 협의안을 만들어야 하지 않을까 싶다"고 덧붙였다.

부동산 PF대출의 경우에도 연착륙 기조하에 손실흡수능력 확충, 적극적인 연체 관리 등의 노력과 당국 지원 등을 통해 건전성 관리 강화를 지속하겠다는 방침이다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)