LG화학이 전지소재 투자 재원 확보를 위한 그린본드 발행에 성공했다.

LG화학은 7일 총 3억 달러(약 3900억원) 규모의 글로벌 그린본드를 발행했다고 밝혔다.

그린본드는 글로벌 금융시장에서 동시에 발행돼 유통되는 국제 채권으로 발행대금의 용도가 기후변화, 재생에너지 등의 친환경 프로젝트 및 인프라 투자에 한정된 채권이다.

LG화학은 그린본드로 확보한 자금을 양극재, 분리막 등 전기차 배터리 소재 관련 분야에 전액 투자할 계획이다.

회사는 지난 1월 LG에너지솔루션의 기업공개(IPO) 당시 구주 매출을 통해 확보한 2조5000억원을 포함해 이번 그린본드 발행 및 시설대금 차입 등으로 올해에만 총 3조5000억원 규모의 투자 재원을 확보할 전망이다.

LG화학은 지난 1분기 실적발표를 통해서 매년 4조원 규모의 시설투자를 집행해 나갈 계획이라고 밝힌 바 있다.

이번 그린본드는 달러(USD)로 발행되며 3년 만기 3억 달러의 단일 채권으로 구성됐다.

금리는 고정금리로 미국 3년물 국채금리(Treasury Rate) 3.036%에 1.400%포인트(p)를 더한 4.436%의 금리로 결정됐다.

지난 1월 글로벌 신용평가사 S&P는 LG화학의 신용등급 전망을 BBB+(안정적)에서 BBB+(긍정적)로, 지난 2월 무디스는 Baa1(긍정적)에서 A3(안정적)로 상향 조정함에 따라 LG화학은 예상보다 개선된 조건으로 그린본드를 발행하게 됐다.

LG화학은 지난 2019년 전 세계 화학기업 최초로 15억6000만 달러의 글로벌 그린본드 발행을 시작으로 지난해 6월 10억 달러의 그린본드를 추가로 발행했다. 2019년에는 5.5년 만기 5억 달러와 10년 만기 5억 달러, 4년 만기 5억 유로 등 총 3개의 채권으로 구성됐다. 2021년에는 5년과 10년으로 만기를 구성해 각각 5억 달러씩 발행했다.

LG화학은 7일 총 3억 달러(약 3900억원) 규모의 글로벌 그린본드를 발행했다고 밝혔다.

그린본드는 글로벌 금융시장에서 동시에 발행돼 유통되는 국제 채권으로 발행대금의 용도가 기후변화, 재생에너지 등의 친환경 프로젝트 및 인프라 투자에 한정된 채권이다.

LG화학은 그린본드로 확보한 자금을 양극재, 분리막 등 전기차 배터리 소재 관련 분야에 전액 투자할 계획이다.

LG화학은 지난 1분기 실적발표를 통해서 매년 4조원 규모의 시설투자를 집행해 나갈 계획이라고 밝힌 바 있다.

이번 그린본드는 달러(USD)로 발행되며 3년 만기 3억 달러의 단일 채권으로 구성됐다.

금리는 고정금리로 미국 3년물 국채금리(Treasury Rate) 3.036%에 1.400%포인트(p)를 더한 4.436%의 금리로 결정됐다.

지난 1월 글로벌 신용평가사 S&P는 LG화학의 신용등급 전망을 BBB+(안정적)에서 BBB+(긍정적)로, 지난 2월 무디스는 Baa1(긍정적)에서 A3(안정적)로 상향 조정함에 따라 LG화학은 예상보다 개선된 조건으로 그린본드를 발행하게 됐다.

LG화학은 지난 2019년 전 세계 화학기업 최초로 15억6000만 달러의 글로벌 그린본드 발행을 시작으로 지난해 6월 10억 달러의 그린본드를 추가로 발행했다. 2019년에는 5.5년 만기 5억 달러와 10년 만기 5억 달러, 4년 만기 5억 유로 등 총 3개의 채권으로 구성됐다. 2021년에는 5년과 10년으로 만기를 구성해 각각 5억 달러씩 발행했다.

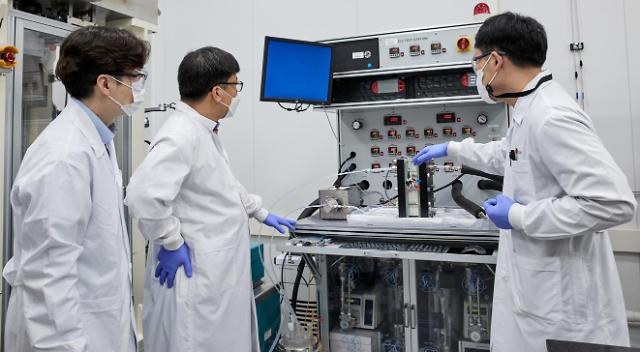

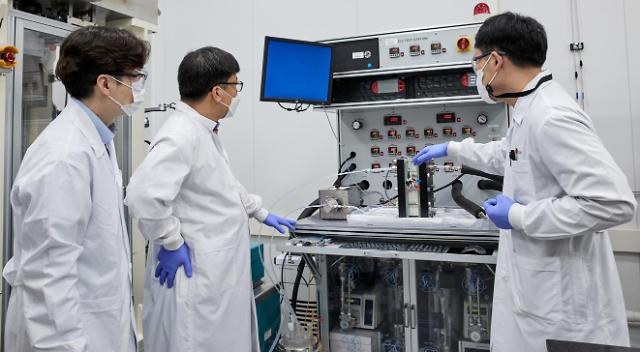

[사진=LG화학]

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)