[자료=한국거래소]

기록적인 한 해다. 올해 증권시장의 기업공개(IPO) 실적은 역대 최고였다. 공모금액은 17조원을 넘어서면서 직전 최고치인 지난해 5조6951억원의 3배에 달했다

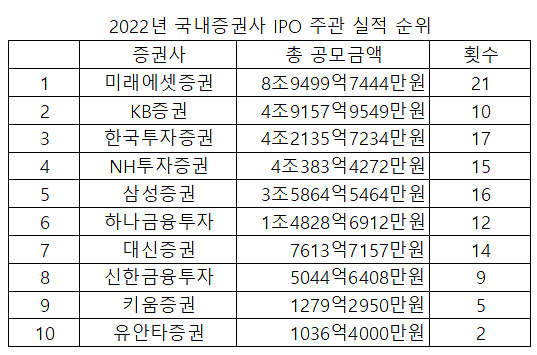

기업공개 시장이 그 어느 때보다 뜨거웠던 만큼 각 증권사의 경쟁도 치열했다. 특히 공모금액 기준 기존 공모주 주관 실적 순위가 뒤집히면서 증권가에 큰 화제가 됐다.

2019년부터 1위 다툼을 벌이던 한국투자증권과 NH투자증권이 주춤하는 사이 미래에셋증권이 3년 만에 다시 IPO 주관 실적 1위를 차지했다. 여기에 그간 순위 경쟁에서 논외였던 KB증권이 깜짝 2위로 치고 올라왔다. (외국계증권사 제외)

미래에셋증권, 압도적인 주관 실적···조직개편 효과

미래에셋증권이 IPO 주관 실적 1위를 차지한 것은 지난 2018년 이후 3년 만이다. 그냥 1위도 아닌 압도적인 1위다.

미래에셋증권의 공모주 주관은 양과 질 모두 압도적이었다. 상장 주관을 맡은 공모주(리츠·스팩·예탁증권 포함) 상장을 주관했다. 공모금액 총액은 8조9499억원에 달한다. 미래에셋증권의 공모주 주관 실적만으로도 지난해 전체 공모주 공모금액 규모를 뛰어넘는다.

공모금액이 1조원을 넘는 대형 IPO는 3건이었다. 그중 크래프톤은 공모금액만 4조3098억원으로 역대 두 번째로 많은 투자금을 모았다. 그 밖에 2조2459억원 규모인 SKIET와 1조800억원 규모인 현대중공업의 상장 주관도 진행했다.

미래에셋증권은 지난 2018년 공모주 주관 실적 1위를 기록한 뒤 한국투자증권과 NH투자증권에 밀려난 상태였다. 자기자본 규모는 업계 1위지만 IPO 시장에서의 존재감은 그에 못 미친다는 평가를 받아왔다.

하지만 올해 IPO 관련 조직을 2팀에서 3팀 체제로 개편하고 실무 직원 수도 30여명에서 50명 규모로 충원한 결과 1위 탈환에 성공했다는 평가다.

IPO 실적 1위 등을 바탕으로 최현만 미래에셋증권 회장이 한국거래소가 선정한 '2021 자본시장 올해의 인물'로 선정되기도 했다.

'괄목상대' KB증권 2위로, 내년에는 1위 노려

2위는 그동안 순위권 경쟁에서 논의조차 잘 되지 않던 KB증권이 차지했다. KB증권은 올해 총 10곳의 상장 주관 업무를 진행했다. 공모금액 총합은 4조9157억원에 달했다.

KB증권은 지난해 4곳의 상장 주관을 진행해 총 공모금액 1079억원을 달성한 바 있다. 올해 실적은 지난해의 4000%가 넘는 성장세를 기록한 것이다. 올해 IPO 관련 부서를 3개에서 4개로 확대 개편하고 산업군별로 별도의 전략을 실행해 주관업무 계약을 따낸 결과다.

KB증권의 전략은 양보다는 질이었다. 순위 1~7위 중 상장 주관을 맡은 공모주 수는 가장 적지만 올해 투자자들의 관심이 집중됐던 카카오뱅크의 상장 주관 업무를 진행한 덕에 공모금액 기준 2위를 차지했다. 카카오뱅크의 공모금액 규모는 2조5525억원이었다.

여기에 미래에셋증권과 함께 현대중공업의 상장 주관도 공동 진행했으며, 롯데렌탈과 솔루엠 등 기업의 IPO를 진행했다.

내친김에 KB증권은 내년도 상장 주관 1위도 넘보는 기세다. 비결은 LG에너지솔루션이다. LG에너지솔루션은 공모금액이 10조원을 넘어서는 초대형 공모주가 될 예정이다. 당초 올해 상장을 진행하려 했지만 GM과의 소송 등으로 내년 초 상장될 예정이다.

국내 증권사 중에서는 KB증권 홀로 LG에너지솔루션 IPO의 대표 주관 업무를 진행한다. 단 한 건의 IPO로 올해 1위 미래에셋증권의 실적을 뛰어넘게 된다.

한국·NH, 1·2위 경쟁에서 3·4위 경쟁으로

3위는 지난해 2위였던 한국투자증권이다. 공모주 상장 주관 업무를 총 17개 진행했다. 공모금액 규모는 4조2135억원이다. 한국투자증권은 1~2위 다툼에서 밀려났지만 작년 1위 NH투자증권을 앞지르는 데는 성공했다.

1조원 이상의 대형 공모주는 미래에셋증권, KB증권과 함께 대표 주관 업무를 진행한 현대중공업 한 곳이다.

4위 NH투자증권은 올해 총 15개의 공모주 상장을 주관하며 공모금액 규모 4조383억원을 기록했다. 15개 중 4개는 NH투자증권이 운용하는 스팩이다. 1조원이 넘는 대형 공모주는 1조4917억원 규모였던 SK바이오사이언스 하나다. 'IPO 명가'로 불리며 지난 2년간 1위를 차지했던 입장에서는 다소 아쉬운 실적이다.

이어 5위는 삼성증권이다. 총 16개의 공모주 상장 주관 업무를 진행했으며 공모금액 규모는 총 3조5864억원을 기록했다. 올해 투자자들의 관심이 집중된 카카오페이의 상장 주관을 진행해 눈길을 끌었다.

한편 내년에도 IPO 시장에서는 치열한 경쟁이 펼쳐질 것으로 전망된다. LG에너지솔루션에 이어 현대엔지니어링과 카카오엔터, 현대오일뱅크, CJ올리브영, SSG닷컴, 컬리, 교보생명 등 대어급 기업들이 줄을 서 있다.

이나예 한국투자증권 연구원은 "증시가 등락을 거듭하는 와중에도 신규 상장주들이 양호한 성과를 보이며 투자자들의 공모주 시장 참여 열기가 식지 않았다"고 평가했다.

이어 "2022년에도 2021년에 버금가는 신규 상장 풍년이 예상된다"며 "신규 상장이 거론되는 예상 기업가치(시가총액) 1조원 이상인 기업 수는 13개로 올해 11개를 상회한다"고 분석했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)