이달 코스닥 시장 상장을 앞둔 차량용품 유통기업 오토앤이 기관투자자 대상 수요예측에서 흥행에 성공했다. 상대적으로 적은 공모 규모와 새해에도 여전한 기업공개(IPO) 시장의 긍정적 투자심리에 따라 다수 기관의 참여가 나타난 것으로 풀이된다.

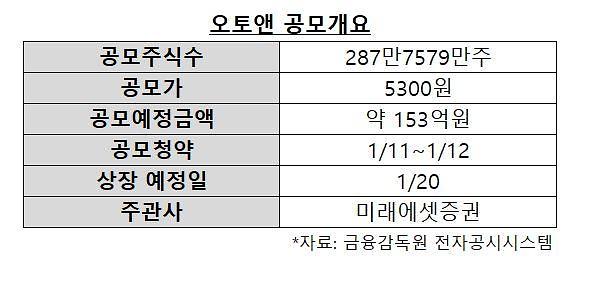

10일 금융감독원 전자공시시스템에 따르면 오토앤은 지난 5~6일 진행한 기관투자자 대상 수요예측 결과 희망범위(4200~4800원) 상단을 초과한 5300원에 공모가를 확정했다. 총 신청 주수는 36억9764만4000주로 집계되었으며 최종 경쟁률은 1713대 1로 나타났다.

참여 건수를 기준으로 약 89.8%의 기관투자자가 공모가 범위를 초과한 금액을 제시했다. 가격미제시(8.3%) 건수를 포함하면 98% 이상이 공모가 밴드보다 높은 금액을 써낸 셈이다. 다만 일정 기간 배정 주식을 팔지 않겠다고 약속한 의무보유확약 비율은 약 8.1%에 그쳤다.

오토앤은 공모가 산정 과정에서 주요 플랫폼 기업을 비교군에 포함했다. 비포마켓과 애프터마켓을 통합한 이커머스 플랫폼 형태의 사업 구조를 갖고 있다는 것이 근거였다. 산출 과정에는 코리아센터와 다나와 등 이커머스 기업은 물론 네이버와 카카오 등이 포함됐다. 4개 기업의 주가수익비율(PER)의 평균치인 35.6배에 지난해 4분기부터 올해 3분기까지 누적 순이익을 반영해 공모가를 산출했다.

대형 기업들과 비교해 주당 가격을 책정하며 기업가치 고평가에 대한 우려도 제기됐다. 플랫폼으로서 강점을 보이기에는 현재 시장 점유율이 크지 않다는 지적도 있었다. 실제 오토앤의 지난해 신차옵션 시장 점유율은 약 3% 수준에 그쳤다. 출고된 차량을 대상으로 한 애프터마켓 시장의 점유율 역시 0.8% 수준으로 추산됐다.

다만 수요예측 과정에서는 이 같은 우려보다 흥행 가능성에 대한 전망이 더 두드러졌던 것으로 풀이된다. 올해 첫 IPO 기업이라는 점과 함께 상대적으로 크지 않은 약 153억원의 공모 규모로 참여도가 컸다는 평가다. 이경준 혁신투자자문 대표는 "현대차그룹 사내벤처에서 분사 이후 상장한다는 '스토리'는 물론 200억원 미만의 중소형 공모라는 점에서 기관 참여가 컸던 것으로 보인다"고 설명했다.

오토앤은 신주 100%로 총 287만7579주를 공모한다. 11~12일 일반 청약을 거쳐 20일 상장할 예정이다. 상장 주관사는 미래에셋증권, 인수회사는 현대차증권이다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)