[그래픽 = 아주경제 임이슬기자 90606a@]

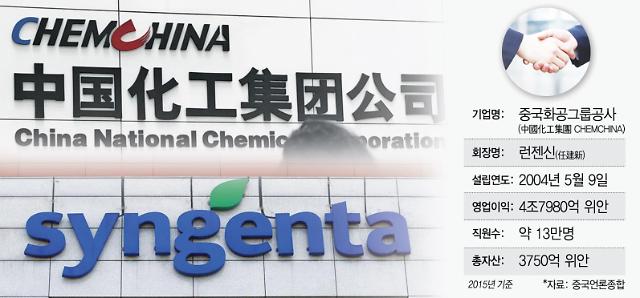

아주경제 김근정 기자 = 스위스에 본사를 둔 세계 1위의 농약 생산업체, 세계 3위의 종자기업인 신젠타가 중국 기업의 수중에 떨어졌다. 인수액이 무려 430억 달러(약 49조원)로 중국 해외기업 인수·합병(M&A) 사상 최대 규모다. 세계 굴지의 기업 인수로 바이엘, 몬산토, 듀폰 등을 위협하고 있는 기업은 바로 중국 최대 국유 화학업체인 중국화공그룹(켐차이나)이다.

켐차이나는 중국 란싱(藍星)총공사, 중국 하오화(昊華)화학공업 총공사 등 과거 화학공업부 직속 기업을 합병해 설립한 대형 중앙 국유기업이다. 국무원 승인을 받아 지난 2004년 5월 9일 경영 활동에 돌입했다. 각종 화학제품은 물론 원유 가공, 농약, 타이어 등 고무제품, 화공 설비 생산 등 6개 분야를 중심으로 세계 140개 국가 및 지역에 진출해 있다.

포천지 선정 ‘세계 500대 기업’ 243위, 지난해 ‘중국 500대 기업’ 51위에 이름을 올렸고 광대한 시장, 막대한 인프라, 멈출 줄 모르는 M&A 식욕 등을 바탕으로 탄탄한 시장 입지와 성장 잠재력도 확보한 상태다. 산하 9개 기업이 중국 A주에 상장해 중국 최다의 상장사를 두고 있으며, 최근에는 해외기업 M&A, 연구·개발(R&D)센터 설립 등으로 기술 경쟁력 확보에 공을 들이고 있는 중국의 '크고' '변화하는' '혁신형' 국유기업이라는 평가다.

특히 글로벌 굴지의 기업을 집어삼키며 초고속으로 막강한 기술력과 시장, 경쟁력을 확보하고 있어 주목된다.

신젠타 인수 선언으로 국제사회의 관심을 받았지만 사실 켐차이나의 엄청난 먹성은 10년 전부터 시작됐다. 세계 최대 메티오닌 생산업체인 프랑스의 아디세오(Adisseo), 세계 최대 에틸렌 생산업체인 호주의 퀘노스(Qenos), 이스라엘 농약 제조업체 막테심 아간 그룹(Makhteshim-Agan Group·MAI), 세계 5위 타이어 업체 이탈리아 피렐리 등 8개 글로벌 기업을 인수했고 지난해 2월 신젠타 인수를 선언했다.

특히 신젠타의 인수는 글로벌 '빅딜'로 전 세계적인 주목을 받았다. 식량과 관계된 핵심 분야의 막강한 기술력을 가진 세계적인 기업 인수로 켐차이나가 '비상'의 날개를 달게 됐기 때문이다.

당초 신젠타 인수는 지난해 말까지 마무리될 예정이었지만 관련 당국의 승인을 얻기 위한 협상이 길어지면서 해를 넘겼다. 지속적인 노력을 통해 이달에만 미국, 유럽연합(EU), 멕시코, 중국 반독점 당국의 동의를 얻었고 현재 인도 당국 승인만 남은 상태다. 켐차이나는 오는 5월 4일 모든 인수 작업이 마무리될 것으로 보고 있다.

켐차이나의 신젠타 인수는 중·장기적으로 비약적 발전과 입지 변화를 가져올 수 있어 의미가 크다는 게 시장의 평가다.

류신톈(劉心田) 중국화공망(中國化工網) 총편집은 최근 관찰자망(觀察者網)과의 인터뷰에서 “켐차이나의 신젠타 인수는 중·장기적인 도약의 발판을 얻은 것으로, 세계 시장에서 중국 농약·종자기업의 경쟁력을 크게 높이게 됐다”고 기대감을 보였다. 지금까지 중국 관련 기업은 분산됐고 규모가 작으며 핵심기술이 부족했는데, 세계적인 기업 인수로 이를 모두 극복할 수 있다는 것이다.

하지만 단기적으로는 켐차이나 앞에 험난한 여정이 펼쳐질 것으로 보인다. 류 총편집은 “켐차이나가 이미 'M&A 제왕'이라 불릴 정도의 먹성을 보여왔기 때문에 단기적으로 자금 압박이 큰 상황”이라며 “종자업계 세계 3위, 매출 134억 달러(2015년 기준)의 거대 기업을 흡수하려면 대규모 인력과 시간, 노력이 필요하다”고 지적했다.

중국 국유기업과 글로벌 기업 간의 문화, 가치관, 경영모델, 시스템 상의 차이도 상당해 이로 인한 마찰을 극복하고 융합을 실현하는 데 상당한 시간과 노력이 필요하다는 지적이다. 이 과정에서 경영상의 압박도 커질 것으로 전망됐다.

신젠타 인수 외에도 켐차이나의 '장밋빛 미래'를 기대하게 하는 소식들이 잇따르고 있다.

지난해 9월 켐차이나는 중국 최대 전자상거래업체 알리바바의 클라우드 서비스인 아리윈과 협력을 약속했다. 아리윈 서비스를 이용해 천연가스, 원유, 화학비료 등을 판매하는 플랫폼을 구축하고 전자상거래 시장 진출의 물꼬를 확실하게 틔우겠다는 포부다.

이는 켐차이나가 기존의 제조업에 머물지 않고 당국의 ‘인터넷 플러스(전통산업에 IT기술 융합)’ 전략을 기반으로 첨단화·선진화를 시도하고 있음을 잘 보여준다.

켐차이나가 국유기업 개혁의 선두주자라는 사실도 막대한 잠재력을 시사한다. 민간자본의 진입을 허용하는 혼합소유제 도입을 통해 상승곡선 기울기를 키울 수 있을 전망이다. 다수의 상장사를 보유하고 있어 자산증권화 정책 추진에 따른 수혜를 누릴 확률도 높다.

국유기업 간 합병 흐름도 긍정적이다. 실제로 지난해 켐차이나와 시노켐(중국중화집단공사) 합병설이 흘러나오며 시장 관심이 집중됐다. 두 기업이 합병할 경우 2015년 매출 기준으로 독일의 BASF를 제치고 세계 1위의 화학기업이 탄생한다. 당시 두 기업 모두 합병설을 부인했고 이후 구체적인 움직임도 없지만 합병 추진 가능성은 여전히 높다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)