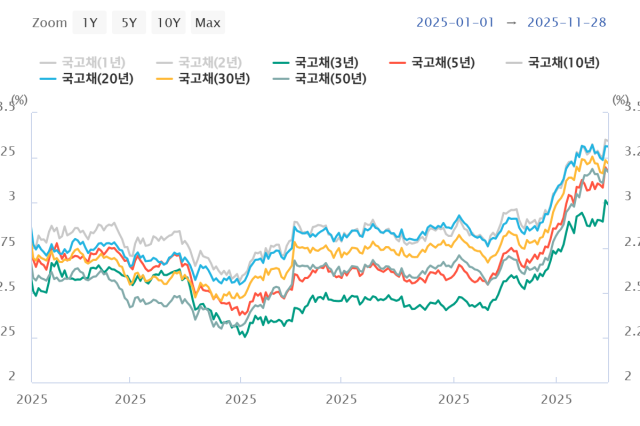

28일 서울 채권시장에서 3년 만기 국고채 금리는 전 거래일보다 2.2bp(1bp=0.01%포인트) 내린 연 2.991%에 장을 마쳤다. 전날 금융통화위원회 회의 이후 12bp 가까이 오르며 연 3%를 넘어섰지만 이날 소폭 하락하며 다시 3% 선 아래로 내려왔다.

10년물 금리는 연 3.344%로 0.7bp 하락했다. 5년물과 2년물은 각각 2.1bp, 0.7bp 하락해 연 3.176%, 연 2.835%에 마감했다. 20년물은 연 3.313%로 0.2bp 내렸다. 30년물과 50년물은 각각 1.7bp, 1.7bp 하락해 연 3.220%, 연 3.172%를 기록했다.

국고채 금리가 10bp 이상 급등한 데 따른 반발 매수세가 유입된 것으로 보인다. 신얼 상상인증권 연구원은 "어제(27일) 금융통화위원회 이후 금리 방향성에 대해 컨센서스(시장 전망)가 형성이 안 된 상태"라며 "엇갈린 전망 속에서 오후 들어 반발 매수세가 유입되며 금리가 하락 마감한 것으로 보인다"고 말했다.

매파적 금통위에 국고채 3년물 금리는 고시 기준 전거래일 대비 11.8bp 급등한 3.013%에 거래를 마쳤다. 기준금리가 연 3.50%였던 지난해 7월 26일(연 3.024%) 후 가장 높았다. 이창용 한은 총재는 최근 시장금리 변동에 대해 "금리 정책 변화 과정에서 당연히 일어날 수 있는 일"이라고 말했다.

시장에서는 인하 사이클 종료에 대한 의견은 분분하지만, 연말 산타 랠리 분위기는 없다는 데 무게를 두고 있다. 성장 회복세와 들썩이는 물가, 1470원대의 고환율, 여전히 고점인 집값까지 추기 인하의 명분은 더 이상 없다는 판단이다.

공동락 대신증권 이코노미스트는 "11월 금통위를 기점으로 투자심리 안정과 분위기 반전을 기대했던 상황의 역(逆) 작용까지 감안할 때 시장금리의 상승 변동성 분출이 당분간 지속될 가능성이 크다"고 전망했다.

그는 "이 총재는 최근 금리 급등에 따른 시장 안정화 조치에 대한 즉답을 피했다"며 "이미 단기간 금리가 속등하면서 일종의 금리 수준의 '레짐 체인지'를 겪은 시장 참가자들은 심리를 진정시킬 여지를 발견하지 못했다"고 분석했다.

12월 미 연방준비제도(연준·Fed)가 금리를 인하하더라도 반전은 없을 것이라는 의견도 제기된다. 김성수 한화투자증권 연구원은 "산타 랠리는 없을 것"이라고 밝혔다.

김 연구원은 "연준이 기준금리를 인하해도 12월 인하는 곧 한동안의 통화정책 조정 휴지기를 의미하기에 이를 호재로 보기는 어렵다"며 "한국은 인하 사이클이 사실상 종료된 만큼 연말엔 뚜렷한 시장 강세요인이 부재할 것으로 보인다"고 예상했다.

김지만 삼성증권 선임 연구원도 "적어도 연말까지는 보수적인 대응에 나설 필요가 있다"고 강조했다. 김 연구원은 "11월에도 오름세를 이어가던 채권 금리는 금통위 당일에도 상승 폭을 확대했으며, 단기간 금리가 크게 상승했기 때문에 저가 매수가 유입될 수 있는 여건이라고는 볼 수 있지만 금리가 아직 고점을 확인했다고 판단하기는 이르다"고 평가했다.

이어 "올해 현재까지의 물가 상승률 전월비(평균 0.22%)와 명절 효과가 사라지는 부분을 감안, 11~12월 물가 상승률은 평균 2.5% 수준일 것"이라며 "시장 참가자의 기대는 추가로 더 변화할 여지가 있고 연말 기관들의 대응에 따라 채권시장 변동성은 높게 유지될 가능성이 크다"고 설명했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)