바로 정수기 부품 제조 전문기업 스톰테크가 그 주인공입니다. 지난달 31일부터 이달 6일까지 기관투자자 대상 수요예측을 실시한 결과 573.97대 1의 경쟁률을 기록했습니다. 지난달 기관투자자 수요예측 평균 경쟁률인 608대 1을 소폭 밑돌았지만 흥행에는 성공했다고 볼 수 있습니다.

스톰테크의 공모가가 희망 밴드인 8000~9500원을 초과한 1만1000원으로 확정됐기 때문입니다. 통상 일반 공모 청약 흥행 여부도 기관 수요예측 결과에 크게 연동되는 점을 감안했을 때 준수한 성적표가 기대된다고 할 수 있습니다.

수요예측의 목적

일반청약을 시작하기 전 가장 큰 이벤트가 바로 수요예측입니다. 수요예측은 말 그대로 상장을 앞둔 회사의 주식이 얼마나 매력 있는지 기관투자자들의 수요를 통해 가늠해 보는 게 그 목적입니다.수요예측에 참여한 기관투자자들이 써낸 희망 가격과 수량을 바탕으로 회사의 공모가가 결정됩니다. 이 지점에서 주목해야 할 부분이 공모가 희망 밴드입니다. 공모가 희망 밴드란 공모 절차를 진행하는 기업이 자사 주식의 최저와 최고 가격을 상장 주간 증권사와 결정해 도출한 가격 범위입니다.

만약 A 회사의 공모가 희망 밴드가 1000(하단)~1500원(상단)이라면 이 회사는 공모를 통해 발행할 주식의 주당 가치가 1000원에서 1500원 사이에 있다고 판단한 것입니다. 다만, 일부 기업들은 수요예측 결과에 따라 상장을 연기하거나 철회하기도 하는데요.

보통 수요예측에서 기관투자자들의 호응을 얻어 공모가가 밴드 상단 내지 이를 초과한 범위에서 결정되면 문제가 되지 않습니다. 주식시장을 통해 자금을 조달하려는 기업들 입장에서는 오히려 더 큰 규모의 자금을 모집할 수 있기 때문이죠. 이 경우 기업들은 공모 절차를 완주합니다.

반대로 기관투자자들이 공모가 밴드 하단에도 미치지 못하는 가격과 저조한 수량을 써 냈을 때는 공모가가 밴드 범위 아래에서 결정되기도 합니다. A 회사의 공모가 희망 밴드를 예로 들면 900원 또는 800원, A 회사 주식에 투자할 수요가 더 없다면 공모가는 하단으로부터 더 멀어지게 되죠.

이렇게 되면 모집할 수 있는 자금 규모가 당초 목표액 대비 크게 줄어들 수밖에 없는데 이 경우 일부 기업들은 추후 목표했던 자금을 유치하기 위해 상장을 연기하거나 철회합니다.

공모가 결정, 비교 회사 선정부터

이렇듯 수요예측은 일반 공모 청약 참여를 계획하고 있는 투자자들이나 상장을 앞두고 있는 회사 모두에게 중요한 이벤트입니다. 여러 공모 과정 속 하이라이트라고 볼 수 있죠. 그럼 수요예측 흥행 여부를 판단할 수 있는 희망 공모가 밴드는 어떻게 산출되는지 알아보겠습니다.공모가 희망 밴드를 초과한 범위에서 공모가를 확정해 기관투자자 수요예측 흥행에 성공한 스톰테크의 경우 상대가치 평가방법을 통해 공모가액을 산정했습니다. 일반적으로 주식시장에서 기업 가치를 평가하는 방법으로는 절대가치 평가방법과 상대가치 평가방법이 있습니다.

절대가치 평가방법에는 대표적으로 미래 현금 흐름을 토대로 가치를 추정해 보는 현금 할인법(DCF·Discounted Cash Flow Method)과 자산과 수익가치 비율을 1대 1.5로 정해 가치를 산출하는 본질가치 평가방법이 있습니다.

다만 스톰테크는 현금 할인법에 대해 비슷한 사업 구조를 가지고 있는 경쟁사의 미래 추정 수익을 바탕으로 가치를 평가해야 하기 때문에 객관적 기준과 유의성이 상실될 수 있고, 본질가치 평가방법은 공모가 고평가 등이 우려돼 상대가치 평가방법을 활용했다고 밝혔습니다.

상대가치 평가방법은 동종 업계 경쟁사와 주가수익비율(PER)이나 상각 전 영업이익(EV/EBITDA), 주가매출비율(PSR), 주가순자산비율(PBR) 비교를 통해 산출합니다. 그리고 PER을 기반으로 유사회사들을 분류했습니다. 스톰테크는 회사 수익성과 성장성, 리스크까지 반영된 종합 투자지표로 PER을 적용했다고 설명했습니다.

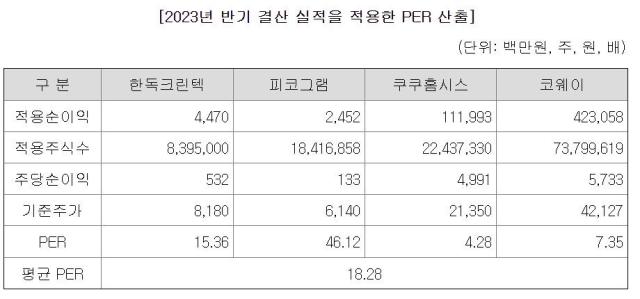

이렇게 선정된 유사회사 명단에는 △코웨이 △쿠쿠홈시스 △한독크린텍 △피코그램 등 4개 회사가 이름을 올렸습니다. 회사는 " 일반 유사성 등 질적 기준을 고려하여 4개 기업을 최종 유사회사로 선정했다"고 설명했습니다.

통상 선정 과정은 네 단계를 거칩니다. 첫 단계로 산업군이 동일하거나 비슷한 업종에 있는 기업들로 추리고 두 번째 단계에서는 사업 유사성을 기준으로 후보군을 보다 좁힙니다. 세 번째 단계에서는 재무적 비교 가능성을 높이기 위해 흑자인 기업들을 대상으로 다시 한 번 추리고 마지막에 최종 선정을 하게 됩니다.

즉 코웨이, 쿠쿠홈시스, 한독크린텍, 피코그램이 스톰테크와 비슷한 산업군에 위치해 있는 회사들이면서 유사한 주력 사업과 이를 통한 재무 구조를 갖고 있는 기업들인 것입니다.

공모가 산출 핵심 'PER'

이렇게 비교 회사들을 선정하는 이유는 바로 평균 PER을 구하기 위한 목적입니다. 공모가액을 산출하는 데 이들 4개사(코웨이·쿠쿠홈시스·한독크린텍·피코그램)의 평균 PER이 필수적이기 때문입니다. PER은 스톰테크의 주당평가가액을 결정짓는 적정 시가총액을 구하는 데 필요합니다. 회사가 제출한 투자설명서에 따르면 스톰테크는 올해 반기 기준 최근 12개월 당기순이익인 95억1500만원에 앞서 비교 회사로 선정된 4개사의 평균 PER인 18.28배를 곱했습니다. 그러면 적정 시가총액이 나오는데요. 1739억1400만원입니다.

이렇게 구한 시가총액 1739억1400만원을 발행 주식 수(1344만6090주)로 나눠주면 한 주당 가치가 산출됩니다. 소수점을 제거하고 나온 가액은 1만2934원입니다. 공모가 희망 밴드의 기준이 되는 가격입니다.

앞서 주당 가액을 구하는 데 적용한 발행 주식 수에는 회사 구주인 999만5590만주와 신주 335만주, 상장 주선인인 하이투자증권이 인수한 10만500주가 포함돼 있습니다.

그러고 나면 주당 가액인 1만2934원에 할인율을 적용해야 합니다. 그래야 범위 하단과 상단을 결정할 수 있는데요. 스톰테크는 올해 상장한 47개사의 공모가 밴드 상·하단에 적용된 평균 할인율 37.48%(하단)와 26.03%(상단)를 대입했습니다.

즉 1만2934원에 37.48%를 곱하면 4848원이 나오는데요. 1만2934원에 할인가인 4848원을 빼주면 8086원이 됩니다. 그리고 상단 할인율인 26.03%를 적용하면 3367원이 나옵니다. 마찬가지로 주당평가가액인 1만2934원에서 할인가를 빼주면 9567원이 나오죠.

이 과정을 거쳐 스톰테크의 공모가 희망 밴드가 하단 8000원, 상단 9500원으로 결정됐고 기관투자자 수요예측에서 상단가인 9500원을 초과한 주문이 몰리면서 공모가가 1만1000원으로 결정됐습니다.

어떻게 보면 공모가 자체를 계산하는 일 자체가 번거롭고 귀찮을 수 있습니다. 하지만 그 과정에 대한 이해가 충분하다면 공모가 고평가 여부에 대한 판단과 더불어 상장 후 매매 전략을 짜는 데도 크게 도움이 될 것입니다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)