[사진=게티이미지뱅크]

햄버거 프랜차이즈 '빅4'가 잇달아 인수합병(M&A) 시장에 쏟아져 나왔지만 새 주인 찾기에 난항을 겪고 있다. 시중금리 인상과 고환율 여파로 자금 경색이 이어지자 M&A 시장이 꽁꽁 얼어붙은 탓이다.

14일 업계에 따르면 연초 버거킹을 시작으로 맥도날드, 맘스터치, KFC 등 주요 햄버거 프랜차이즈업체 4개가 올해 줄줄이 매물로 나오면서 M&A 큰 장이 섰다. 하지만 연말인 현재까지 거래가 성사된 곳은 전무하다.

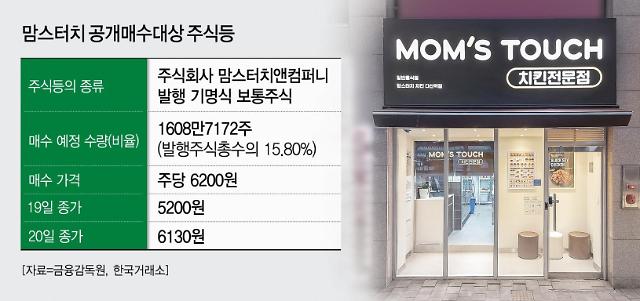

연내 매각을 추진했던 맘스터치는 지난 10월 주관사를 기존 BoA메릴린치에서 도이치증권으로 교체하며 한 차례 진통을 겪었다. 맘스터치는 도이치증권을 통해 지난달 11일 원매자 대상으로 투자설명문(IM)을 재배포했다. 이때 희망 매각가를 하향 조정하겠다는 뜻을 밝히며 연내 매각 강행 의지를 내비쳤다. 맘스터치가 원하는 매각 가격은 1조원가량이다. 가장 몸값이 적은 KFC(600억원)에 비해 17배가량 높은 수준이다.

[그래픽=아주경제]

올해 1월 가장 먼저 M&A 시장에 나온 버거킹 매각 절차는 올스톱됐다. 버거킹 대주주인 글로벌 PEF 운용사인 어피너티에쿼티파트너스가 매각을 내년 이후로 연기했기 때문이다. 내년 상반기 만기가 돌아오는 버거킹 인수금융 1815억원에 대한 리파이낸싱(Refinancing)을 진행한 뒤 매각 작업을 재개한다는 방침이다. 재무 건전성을 높여 매각 가격을 높이려는 시도로 풀이된다. 버거킹 매각가는 7000억원 수준으로 알려졌다.

KFC 매장 전경. [사진=KFC]

햄버거 프랜차이즈들에 대한 M&A가 지지부진한 가운데 KFC만이 유일하게 우선협상자를 선정했다. KFC는 오케스트라프라이빗에쿼티(PE)를 우선협상자로 정하고 마지막 조율을 진행 중인 것으로 알려졌다. KFC 운영사인 KG그룹이 쌍용자동차 정상화에 투입할 자금이 필요하다는 점도 거래 성사 가능성에 힘을 싣는다.

변수는 존재한다. 최근 글로벌 경기 침체 우려가 커지는 상황 속에서 고금리·고환율 기조가 내년까지 이어진다면 패스트푸드 업체들 협상력이 더 떨어질 수 있기 때문이다. 현재 시중금리는 3.25%로 2012년 7월 이후 10여 년 만에 최대 폭으로 상승했다. 기준금리가 올라가면 투자 심리가 위축된다. 여기에 고환율도 투자자에겐 걸림돌이다. 이날 원·달러 환율은 1300원 아래로 떨어지긴 했지만 1년 전(1182.5원)과 비교하면 여전히 높은 상황이다.

업계 관계자는 "빅4에 대한 연내 M&A 성공 여부가 프랜차이즈 업계에 최대 관심사였는데 사실상 물 건너간 것으로 보인다"면서 "업체들은 제값을 받기 위해 금리와 환율 상황을 지켜보면서 매각 전략을 짤 것"이라고 말했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)