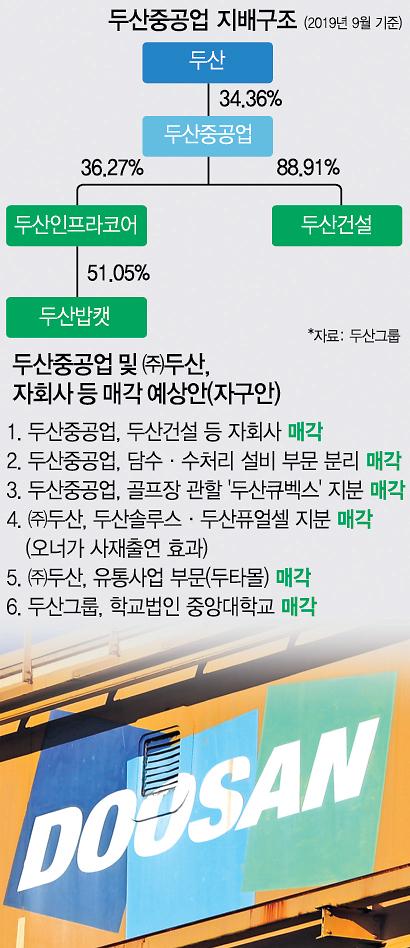

3일 IB(투자은행)업계에 따르면, 두산그룹은 “돈 되는 것은 다 팔겠다”는 기조를 세우고 최근 한두 달 사이 클럽모우CC를 비롯해 네오플럭스 매각을 확정했고 두산솔루스, 두산모트롤BG 등의 매각 협상도 한창이다. 이뿐만 아니라 그룹의 랜드마크 격인 동대문 두산타워와 두산건설 등의 매각도 저울질하고 있다.

[아주경제 그래픽팀]

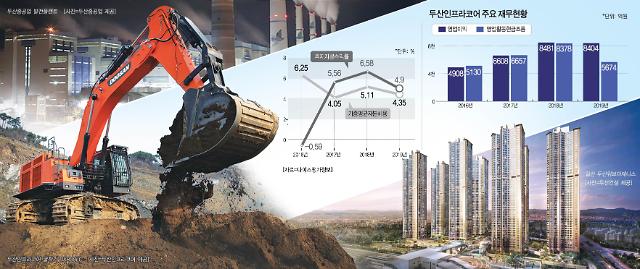

하지만 두산그룹이 유독 두산인프라코어 매각에 대해선 그리 의욕적인 모습을 보이지 않고 있다는 게 IB업계의 시선이다. 그도 그럴 것이 두산인프라코어는 국내 건설기계 시장에서 독보적인 우위를 점하고 있다.

자산 규모도 상당하다. 올 상반기 말 기준 두산그룹의 지주사인 ㈜두산의 자산 총계(30조2481억원) 중 두산인프라코어는 무려 41%(12조3350억원)를 차지하고 있다. 지난해 연결 기준 매출은 8조1858억원, 영업이익 8404억원을 기록한 알짜 회사인 만큼 두산그룹으로선 헐값에 팔기 어렵다.

만약 두산인프라코어의 1조원대 매각이 성사되면, 두산그룹이 현재 매각을 고려 중인 여타 계열사 지분(약 2조5000억원 규모)을 합쳐 채권단에 약속한 3조원 자구안 마련은 생각보다 빨라질 수 있다.

실제 눈독을 들이는 기업들도 많다. 두산인프라코어에 비해 시장 점유율이 낮은 현대건설기계의 지주사인 현대중공업지주와 한화그룹 등이 매각을 고려한 것으로 알려진다. 두 회사 모두 실제 인수 여부에 대해서는 사실무근이라며 선긋기를 하고 있다. 하지만 두산인프라코어가 건설기계 점유율 1위인 만큼 이들 외에도 탐내는 기업은 적잖다는 분석이다.

[아주경제 그래픽팀]

그럼에도 두산그룹은 두산인프라코어를 자산 매각 후순위에 둔 것으로 알려진다. 최대한 다른 계열사 자산과 지분을 매각해 필요한 자금이 조달된다면 두산그룹 입장에서는 두산인프라코어 매각을 서두를 이유가 없다. 늦어도

두산그룹 사정에 밝은 재계 관계자는 “최근 자구안 마련이 순항하고 있는 상황이라, 두산인프라코어 매각도 속도를 낼 수 있지만 채권단이 3년의 시간을 준 만큼 두산그룹이 서두르지는 않을 것”이라면서 “그룹 내부에서는 늦어도 12월까지 매각을 완료하되, 매각 가격이 만족스럽지 못할 경우 인프라코어는 팔지 않을 수도 있다는 얘기마저 나온다”고 전했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)