국내 온라인 동영상 서비스(OTT) 시장에서 넷플릭스의 독주가 계속되고 있다. 월간 사용자 수·시간 등 주요 지표에서 근소한 차로 경쟁하고 있는 국내 업체들이 힘을 합쳐도 선두 지위를 빼앗긴 쉽지 않다. 특히 업계에 합병 가능성이 알려진 티빙과 웨이브가 이미 한 몸이 됐다고 가정해도 당장 넷플릭스보다 지표상 우위를 달성할 수 없는 것으로 나타났다.

13일 아이지에이웍스 ‘마케팅클라우드’의 iOS·안드로이드 앱 사용자 통계에 따르면, OTT 운영사 가운데 다국적 업체 넷플릭스의 모바일 앱이 지난 8월 한 달간 사용자 수 및 사용시간 기준으로 1위를 차지했다. 티빙·웨이브·쿠팡플레이가 2~4위에 포진했고, 디즈니가 운영하는 ‘디즈니플러스’는 5위에 그쳤다.

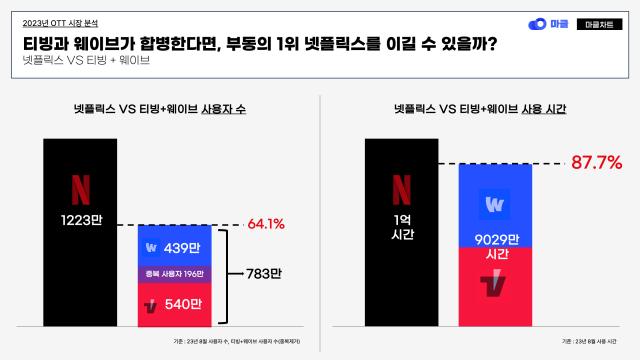

넷플릭스의 8월 사용자 수(MAU)는 1223만명이었다. 그 뒤를 쫓고 있는 2위 서비스는 쿠팡플레이인데, MAU는 563만명으로 넷플릭스의 절반에도 못 미친다. 3위 티빙이 540만명, 4위 웨이브가 439만명의 MAU를 나타냈다. 디즈니플러스의 MAU는 270만명에 불과했다.

앱별 이용량을 봐도 8월 한 달간 사용시간 1억296만 시간을 쓰게 한 넷플릭스가 여전히 1위였다. 그 뒤를 이어 티빙이 4536만 시간, 웨이브가 4492만 시간으로 2·3위를 기록했다. 이들보다 MAU가 많은 쿠팡플레이는 실제 사용시간 1827만 시간으로 4위에 그쳤다.

티빙과 웨이브는 경쟁이 심화하고 있는 국내 OTT 시장에서 접전 중인 라이벌 관계지만, 미래에 잠재적 동반자가 될 가능성도 있다. 국내 OTT 시장에서 2·3위 서비스 운영사가 한 몸이 된다면 독보적 선두인 넷플릭스를 추격하는 데 힘을 집중할 수 있게 된다. 하지만 티빙과 웨이브가 하나의 서비스라고 가정해도 사용자 규모 면에서 넷플릭스를 넘어서기 어렵다. 두 라이벌 서비스의 8월 MAU를 단순 합산하면 979만명으로 넷플릭스 대비 80% 수준이다. 중복 사용자를 제외하면 783만명으로 넷플릭스 대비 64%에 불과하다. 두 서비스 합산 사용시간도 넷플릭스의 88% 수준(9029만 시간)에 그친다.

티빙과 웨이브 모두 2022년 재무제표에 1000억원대 순손실을 기록해 연간 적자 규모가 전년 대비 두 배 이상 커진 처지다. 티빙·웨이브 통합 서비스가 탄생한다면 상호 경쟁 부담을 줄이고 오리지널 콘텐츠 제작과 경쟁력 있는 요금제 구성·출시에 투자할 여력을 얻고 시장에서 시너지 효과를 기대할 수 있게 된다.

하지만 웨이브 1대 주주 SK스퀘어와 티빙 1대 주주 CJ ENM이 합병에 대한 ‘온도차’가 크다. 웨이브는 2019년 재무적 투자자(FI)에게 ‘5년 이내 상장’하는 조건으로 2000억원 규모 투자를 유치했기 때문에 상장에 유리한 합병을 원하고 있다. 하지만 CJ ENM은 티빙의 사업 지표가 점차 개선되고 있어 합병을 서둘러 추진할 뜻은 없는 것으로 알려졌다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)