[사진=중국신문사]

중국 증권 당국이 유니콘 기업 유치에 팔을 걷어붙이고 진입 문턱을 대거 낮췄다는 소식에 시장이 들썩거리고 있다. 이와 함께 연내 혹은 내년에 상장이 예고된 거대 유니콘에 대한 시장 관심도 한층 뜨거워졌다.

◆대만기업 폭스콘, 4월 A주 상장하나

일단 최근 일사천리로 8일 기업공개(IPO) 심사를 받는 폭스콘에 대한 기대감이 크다. 폭스콘은 상하이증권거래소 안착을 노리는 상황으로 1~2년의 대기기간 없이 신청 한 달여 만에 다음 절차를 밟으면서 상장이 임박했다는 전망에 무게가 실렸다.

애플에 부품을 제공하는 폭스콘은 대만 기업이자 세계적인 전자업체다. 폭스콘 IPO가 이례적인 속도로 추진되면서 증감회 기준에 미흡한 부분이 있음에도 중국 본토 증시인 A주에 무사히 상륙할 확률이 높다는 분석이다. 블룸버그 통신 등은 빠르면 4월 안에 상장이 가능하다는 예상도 내놨다.

구체적인 내용은 공개되지 않았으나 상장한다면 A주가 '대어'를 낚는 셈이라고 증권시보(證券時報)는 평가했다.

폭스콘은 1974년 설립된 대만 훙하이정밀공업의 자회사다. 훙하이는 1988년 광둥성 선전에 공장을 건설해 본토에 진출했고, 2015년 3월 폭스콘이 탄생했다. 중국 본토에서 스마트폰 정밀 부품 등을 생산하고 이를 애플, 화웨이, 레노버 등에 공급한다.

폭스콘은 지난해 기준 매출 3545억 위안(약 60조원)의 대기업으로 A주에 일단 상장하면 시가총액이 3000억 위안을 웃돌며 최대 5000억 위안 돌파도 가능하다는 전망이 나온다고 첸장만보(錢江晩報) 등 중국 언론은 전했다. 지난해 순이익은 162억2000만 위안이다.

폭스콘 상장의 빠른 추진은 회사 측과 중국 당국의 이해관계가 맞아떨어진 때문으로 분석된다. 폭스콘은 중국 시장을 확대해 영향력을 높이고 중국 당국은 대형 유니콘 유치로 금융시장 활성화를 위한 동력을 확보할 전망이다.

◆'대륙의 기적' 샤오미, 'A+H' 동시상장 가능할까

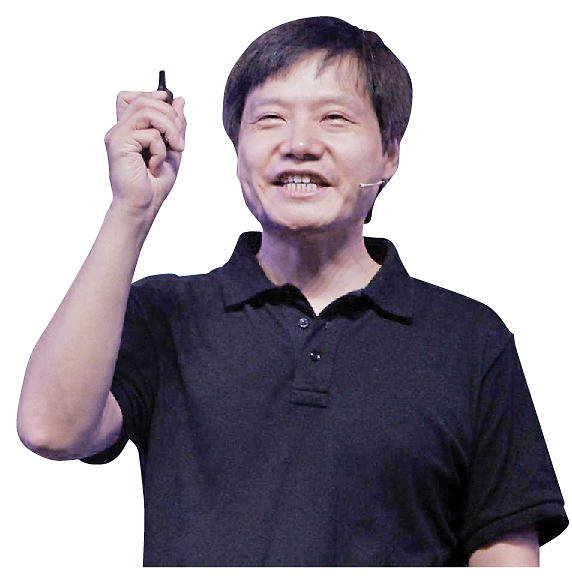

[샤오미 레이쥔 회장. ]

혜성처럼 등장한 '대륙의 기적' 샤오미도 중국 증시가 주목하는 유니콘이다. 가성비(가격 대비 성능)를 경쟁력으로 급부상했던 샤오미는 국내 업체와의 경쟁에서 밀리며 주춤했다가 최근 해외시장 확대, 국내 판매량 증가 등에 힘 입어 기지개를 켜고 있다.

시장은 샤오미의 올 가을 상장을 점치고 있다. 차등의결권을 인정하지 않아 알리바바를 놓친 홍콩증권거래소가 최근 파격적으로 문턱을 낮추며 샤오미를 향해 적극적으로 손짓하면서 홍콩 상장이 유력하다.

하지만 폭스콘이 이례적 속도로 A주를 향해 달려가면서 샤오미가 홍콩뿐 아니라 중국 A주에도 안착해 'A+H' 동시 상장사가 될 수도 있다는 전망이 고개를 들었다고 현지 언론들은 전했다.

샤오미가 동시 상장을 할 경우 올해 중국 A주는 물론 홍콩 증시 최대 규모 IPO가 될 가능성이 크다. 알리바바, 텐센트에 이어 시총 기준 중국 3대 하이테크 기업으로 부상할 수도 있을 전망이다.

앞서 시장은 샤오미의 홍콩 증시 상장을 예상하며 시총이 1000억~1100억 달러(약 117조원), 최대 2000억 달러 육박도 가능하다고 내다봤다.

최근 중국 스마트폰 시장 둔화에도 불구하고 판매량 역주행을 하며 성장세를 탄 것도 낙관적 전망을 보태고 있다. 구체적인 수치는 공개되지 않았지만, 샤오미 측은 최근 "지난해 연매출 목표치인 1000억 위안을 사전 달성했으며 올해도 1000억 위안 돌파를 예상한다"고 자신감을 보였다.

◆중국 최강 유니콘, 알리바바 앤트파이낸셜

[앤트파이낸셜]

정확한 시기는 알 수는 없지만 내년 상장 가능성이 거론되는 알리바바 금융전담 관계사 마이진푸(螞蟻金服·앤트파이낸셜)도 막강한 기대주다.

중국은 전자상거래의 빠른 발전과 쉽고 편리한 제3자결제서비스 등의 보편화로 '핀테크' 강국 도약에 속도를 높이고 있다. 중국 전자결제 시장 최강자가 바로 앤트파이낸셜의 즈푸바오(支付寶·알리페이)다. 이 외에 인터넷은행, 쇼핑을 위한 소액대출을 제공하는 소비자금융, 중소기업과 개인을 위한 대출 서비스를 제공하는 중국 '인터넷 금융'의 1인자다.

앤트파이낸셜은 2011년 알리바바 금융사업부를 분리한 관계사다. 하지만 사실상 알리바바 자회사나 다름없다. 최근 알리바바는 자사 지식재산권 사용을 이유로 받아왔던 비용을 앤트파이낸셜 신주와 교환하는 형태로 지분 33%를 확보하기도 했다.

앤트파이낸셜 상장설이 불거진 것은 지난 2014년 11월의 일이다. 마윈 회장이 공개적으로 "앤트파이낸셜은 A주에 상장하고 싶다"고 밝힌 것이 시작으로 지난해 11월 마 회장이 말레이시아에서 "향후 12~18개월 내에는 상장을 추진하지 않겠다"고 말해 내년 상장 가능성이 높게 점쳐지고 있다.

최근 50억 달러 추가 자금조달에 나설 것이라는 소식으로 기업가치 급등에 대한 기대감이 한층 커졌다. 앤트파이낸셜의 마지막 자금 조달은 지난 2016년 4월로 45억 달러를 유치해 기업가치가 600억 달러로 치솟았다. 이번에 자금 조달에 성공하면 기업가치가 1000억 달러에 육박할 수 있다는 예상이 나온다.

성장성도 밝다. 중국 핀테크 산업이 고속성장 중인 데다 동남아 등 해외 시장도 빠르게 확장하고 있다. 지난해 앤트파이낸셜의 세전 순익은 131억8900만 위안으로 2016년의 10억9000만 위안 대비 무려 354% 급증했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)