중앙은행의 중앙은행인 국제결제은행(BIS)가 14일 '가상자산의 자금세탁방지(AML) 준수 접근법' 보고서를 통해 "특정 가상자산이 불법 활동과 연계되어 있을 가능성을 기반으로 한 AML 컴플라이언스 점수를 산출한 후 은행 시스템과 맞닿는 시점(오프램프)에서 이를 참고하면 불법 자금의 유입을 차단할 수 있다"고 밝혔다.

보고서에 따르면 2022년 이후 범죄자들이 악용하는 가상자산 1위는 스테이블코인이며 지난해 기준 전체 불법 가상자산 거래의 약 63%가 스테이블코인으로 이뤄졌다.

그러나 현행 AML 규정은 주로 규제를 받는 은행 중심 금융중개기관을 통해 집행되면서 스테이블코인 규제는 사각지대에 놓였다. 기존 중개기관 중심에서는 송신자 계좌를 차감하고 수신자 계좌를 늘리는 방식으로 결제가 이뤄지며 고객 확인(KYC) 절차는 계좌 변동 시점에 이뤄진다.

퍼블릭 블록체인은 분산 합의 메커니즘을 통해 기록이 유지되므로 계좌 갱신을 책임질 특정 중개기관이 없다는 의미다. 거래소를 통한 입출금 시점에는 고객 확인이 가능하지만 자산이 '비보관형 지갑(unhosted wallet)'으로 이동하면 거래는 기존 규제 범위를 벗어난다.

구체적으로 비트코인은 'UTXO(Unspent Transaction Output) 모델'을 사용하는데 지갑 잔액이 아니라 과거 미사용 거래기록을 추적 가능하다. 이더리움이나 트론과 같은 '계정 기반(account-based) 모델'을 이용하는 스테이블코인은 개별 토큰의 출처를 구분하기 어렵지만 지갑 주소 이력은 추적할 수 있으며 대부분은 중앙 발행·회수 구조이고 발행사가 동결 권한을 보유하고 있다.

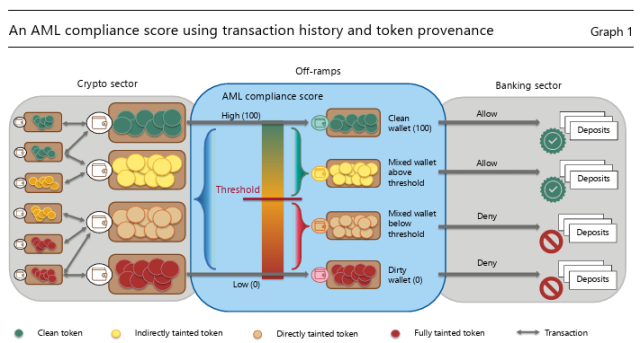

'AML 컴플라이언스 점수'에 따르면 블록체인상 거래 이력과 토큰의 이전 경로를 분석해 0~100점 범위의 점수를 부여한다. 100점에 가까울 수록 청정한 지갑·토큰이며 0점은 불법주소와 직접 연계된 경우다.

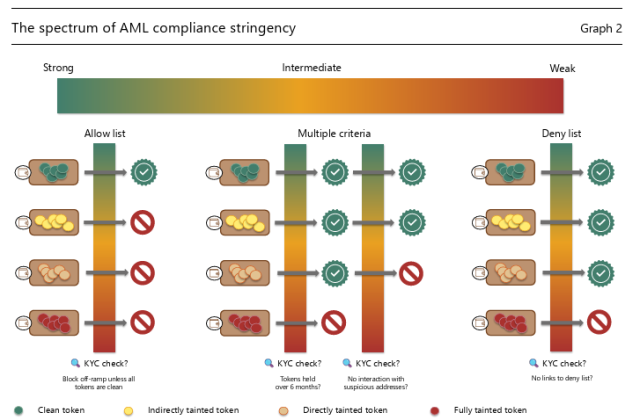

은행과 거래소에서 점수가 기준 이하이면 인출·환전을 거부하는 방식을 제시했다. 가령 강도에 따라 △강력형(허용목록 지갑만 통과, KYC 완료 필수) △약한형(불법목록 주소를 거친 적이 없으면 허용) △중간형(최근 거래 이력, 보유 기간, 의심 주소 연계 여부 등 복합 조합 고려) 세 가지로 분류했다.

신 국장은 "평가 기준은 지역별로 달라질 수 있으며 예를 들어 외환규제가 있는 국가에서는 해당 규정을 위반한 거래도 불법 판단에 포함될 수 있다"며 "스테이블코인의 광범위한 국경 간 사용을 고려하면 이런 장치는 통화주권 침해를 방지하고 통화정책 효과 유지에도 기여할 수 있다"고 강조했다.

그는 "가상자산은 국경을 넘나드는 특성상 효과적인 규제를 위해 국제 공조가 필수적"이라며 "잘 설계된 AML 점수제는 국내 규제 이행뿐 아니라 국제 표준 수립에 기여 가능하며 가상자산 시장 참가자들 사이에 주의 의무(duty of care) 문화를 조성할 수 있다"고 말했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)