[출처-금감원 전자공시]

8일 투자은행(IB) 업계에 따르면 쌍방울 그룹은 매수자문사로 삼일PwC를 선정한 이후 삼일PwC를 통해 인수의향서(LOI)를 EY한영에 제출한 것으로 파악됐다. 또 회생 법원에도 의견서를 제출했다.

현재 쌍용차 M&A 관련 공식적인 절차가 진행되고 있지는 않다. 매각을 공개매각으로 할지, 스토킹호스 방식으로 할지도 정해져 있지 않은 상황이다 보니 매각 측에서 예비입찰 안내서 등을 발부하지 못하고 있는 것.

그럼에도 불구하고 쌍방울 그룹이 인수의향서를 제출한 것은 인수에 강한 의지를 표명한 것으로 풀이된다. 구두로 인수 의향을 보이는 것은 다소 추상적이다. 하지만 △어떤 투자를 얼마할지 △채무재조정 수준 △잔고증빙 등 자금 조달 능력 입증 등이 담긴 인수의향서를 제출한다면 매각 측에 예측가능성을 높여줄 수 있다. 다만, 인수 의향서는 법적 구속력이 없다.

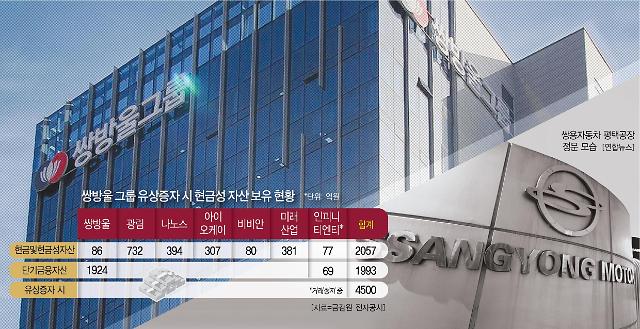

쌍용차를 인수하기 위해선 우선 회생 채권을 변제할 필요가 있고 인수 이후에는 연구개발비(R&D) 등 신규 자금 투입도 필요하다. 업계에서는 이를 위해 1조~1조5000억원의 자금이 필요할 것으로 내다보고 있다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)