[사진=넥센타이어]

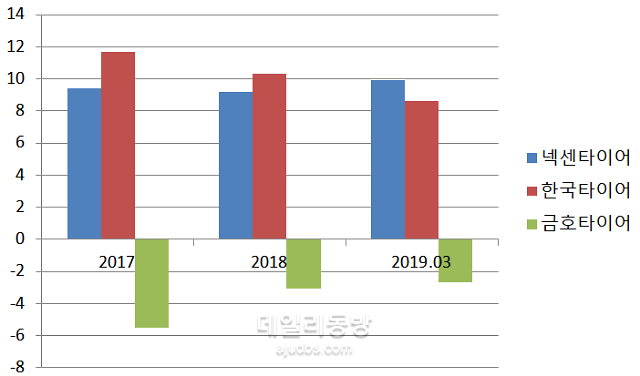

넥센타이어의 올해 1분기 연결기준 영업이익은 전년 동기대비 51.3% 급증한 485억원을 기록했다. 같은 기간 한국타이어는 23.9% 감소한 1406억원, 금호타이어는 지난 2017년 이후 적자를 면치 못하고 있다.

전방위 산업인 자동차산업이 고전하고 있음에도 불구하고 넥센타이어는 미중 무역분쟁에 따른 반사이익을 톡톡히 누렸다. 한국투자증권에 따르면 미국 승용차(PCR) 교체용 타이어(RE)시장은 수입산이 69%를 차지한다. 이중 중국산 타이어 점유율은 2015년 9.9%에서 지난해 3.5%로 급락했다.

넥센타이어 제품은 미국시장에서 중국산과 일부 세그먼트가 겹친다. 중국산 타이어 점유율이 낮아지면서 실적 개선에 힘을 실었다. 올해 1분기 미국 타이어시장은 전년 동기대비 5% 성장했으나 넥센타이어의 북미 RE 매출은 18.9% 증가했다.

생산량 측면에서 넥센타이어는 그동안 한국타이어와 금호타이어에 뒤쳐져 규모의 경제 효과를 누리지 못했다. 그러나 올해 1분기 986만개 타이어를 생산, 금호타이어(930만개) 대비 56만개를 더 만들면서 처음으로 생산량 기준 2위에 올랐다. 지난해 연간 생산량은 4004만개로 우성타이어(현 넥센타이어)가 넥센그룹에 편입된 후 6배 넘게 증가했다.

◆국내 안주 금물, 해외시장 개척이 답

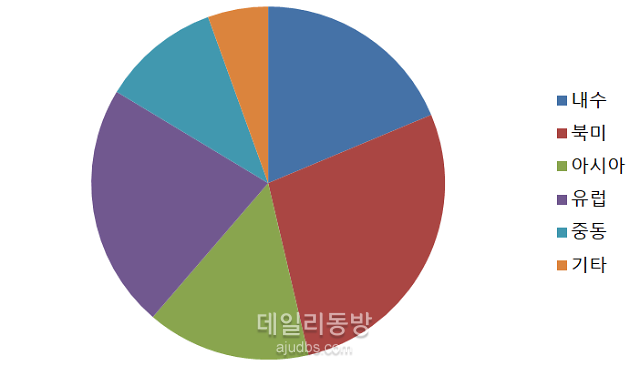

넥센타이어는 공격적으로 해외 생산기지를 늘려왔다. ‘빅3’ 과점 구도인 국내시장에서의 경쟁은 의미가 없다는 판단에 따른 것이다. 일찌감치 해외시장 개척에 나섰고 현재 매출 중 수출 비중이 80%를 차지하고 있다. 최근 실적에 우호적 영향을 미친 배경이다.

[2019년 1분기 넥센타이어 지역별 매출비중. 사진=금융감독원 전자공시]

여전히 경쟁사와 기술력 차이는 있지만 넥센타이어는 그 격차를 줄이기 위해 부단히 노력해왔다. 최근에는 서울 마곡 산업단지에 글로벌 R&D(연구개발)의 중심이 될 ‘더 넥센 유니버시티’ 건립을 발표하면서 글로벌 4대 거점(유럽·미국 R&D센터, 체코 공장)을 완성했다.

더 넥센 유니버시티는 OE(출고용)·RE 타이어 제품 설계, AI(인공지능) 기술 등 연구를 통해 최적의 성능을 구현하는 연구센터를 갖췄다. 고무와 다양한 재료 소재를 연구하는 등 차세대 기술력 강화에 박차를 가하고 있다. 자동차업계 급변과 국내외 완성차업체의 까다롭고 다양한 요구에 대응하기 위함이다.

넥센타이어는 1942년 흥아고무공업으로 출발해 1950년대 국내 최초로 자동차용 타이어를 만든 기업이다. 70여년의 노하우와 기술력을 갖춘 기업이다. 이미 글로벌시장에서 품질과 성능에서 인정을 받으며 주문이 늘고 있다. 올해 1분기 미국시장과 아시아시장에서의 선전을 단순 ‘가성비’와 외부요인(미중 무역전쟁)만으로 치부하기 어려운 이유다.

◆업황 불안 불구 수익성 관리 지속···체코 공장 관건

글로벌 자동차 수요가 줄면서 타이어업계도 고전을 면치 못하고 있다. 타계책으로 꼽히는 것은 초고성능타이어(UHPT)다. UHPT는 일반 타이어보다 고속주행, 코너링 성능이 보강된 제품이다. 마진율은 일반타이어 대비 15% 이상 높아 수요 부진을 일부 상쇄가 가능하다.

넥센타이어 UHPT 매출 비중은 40%를 차지한다. 지난해에도 여타 경쟁사 대비 실적 하락 폭이 크지 않았던 이유다. UHPT는 기술력, 품질 등이 뒷받침 되지 않으면 수익성 관리에 일조할 수 없는 분야다.

[타이어 3사 영업이익률 추이(단위 %). 사진=금융감독원 전자공시]

하지만 시장에서는 넥센타이어가 보여준 다양한 시장 확보, 제품 믹스 등을 고려하면 체코 공장이 본격 힘을 발휘하기까지 충분한 버팀목이 될 것으로 판단하고 있다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[포토] 악수하는 이재명 대표와 조국 대표](https://image.ajunews.com/content/image/2024/04/26/20240426003606867599_388_136.jpg)

![[포토] 최정, 한국 야구 역사 468호 쾅](https://image.ajunews.com/content/image/2024/04/24/20240424232935147850_388_136.jpg)

![[슬라이드 포토] 성수동이 들썩! 입생로랑 뷰티 팝업 방문한 스타들](https://image.ajunews.com/content/image/2024/04/24/20240424184737983118_388_136.jpg)

![[포토] 한강 수상 활성화 종합 계획 발표하는 오세훈 시장](https://image.ajunews.com/content/image/2024/04/24/20240424110945301676_388_136.jpg)

![[금투세 폐지 논란] 코리아 디스카운트 심화...韓증시 불확실성 높여](https://image.ajunews.com/content/image/2024/01/03/20240103150426112900_388_136.jpg)