[SK하이닉스 이천 공장 조감도, 사진=SK하이닉스 블로그]

6일 신용평가업계에 따르면 나이스신용평가는 전일 SK하이닉스(AA0)의 신용등급 전망을 ‘안정적’에서 ‘부정적’으로 변경했다. 인텔 낸드플래시 사업부를 인수로 자금조달에 따른 재무부담 확대가 불가피하다는 지적이다.

SK하이닉스는 2019년 이후 메모리반도체 업황이 악화된 가운데 해외생산법인 투자자금 조달 등으로 차입금이 크게 늘었다. 수익성도 낮아지면서 이미 국내 3대 신평사가 제시한 신용등급 하향 기준을 충족한 상황이다.

나신평은 SK하이닉스가 D램 부문 견조한 수요를 바탕으로 재무부담 완화를 예상했으나 이번 인수 결정으로 재무안정성 개선이 지연될 것으로 판단했다. 당장 키옥시아 지분매각을 통한 재원확보가 어렵다는 점도 등급 전망 변경에 영향을 미쳤다.

반면 글로벌신용평가사 스탠다드&푸어스(S&P)는 SK하이닉스 신용등급 상승 가능성을 내놨다. 이번 거래로 SK하이닉스가 향후 낸드 시장에서 시장 지위가 강화된다는 점을 높게 평가했다.

국내외 신평사가 SK하이닉스에 부여하는 신용등급과 등급 트리거 기준이 다른 만큼 신용도 방향은 다를 수 있다. 그러나 수익성이 발현되기까지 걸리는 시간과 과점 효과에 대한 이견을 보였다는 점에서 이목이 쏠린다.

한국신용평가와 한국기업평가 역시 차입 등에 따른 재무안정성 불안을 우려하고 있다. 구체적 자금조달 방안이 나오지 않아 해당 계획 발표 시 이를 점검하고 등급 전망 등을 조정할 것으로 관측된다.

다만 한신평과 한기평 모두 수익성 측면에서는 나신평과 유사한 의견을 내비치고 있다. SK하이닉스가 ‘자체 조달’로 가닥을 잡은 만큼 시장이 예상하고 있는 자금조달 계획에서 벗어나지 않는다면 등급 전망 하향 조정에 이어 등급 강등 가능성도 배제할 수 없는 상황이다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[포토] 전범 합사 야스쿠니신사 집단 참배하는 일본 국회의원들](https://image.ajunews.com/content/image/2024/04/23/20240423102617824927_388_136.jpg)

![[포토] 매일유업, 어메이징 오트와 건강한 아침](https://image.ajunews.com/content/image/2024/04/23/20240423102824757554_388_136.jpg)

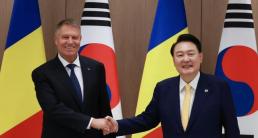

![[포토] 윤석열 대통령, 정진석 신임 비서실장 직접 소개](https://image.ajunews.com/content/image/2024/04/22/20240422103602350950_388_136.jpg)

![[포토] 2024 불암산 철쭉제](https://image.ajunews.com/content/image/2024/04/21/20240421155525466038_388_136.jpg)

![[고사하는 식물기업] 1분기 기업파산 35% 폭증...탄광 속 카나리아 경고음](https://image.ajunews.com/content/image/2024/04/23/20240423150015633415_388_136.png)

![[금투세 폐지 논란] 코리아 디스카운트 심화...韓증시 불확실성 높여](https://image.ajunews.com/content/image/2024/01/03/20240103150426112900_388_136.jpg)