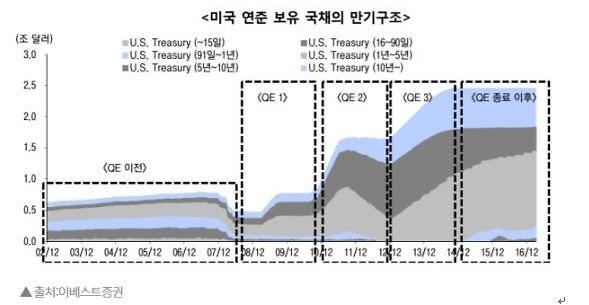

미국 연방준비제도(FRB·연준)가 공개한 3월 연방공개시장위원회(FOMC) 의사록을 보면, 대부분 연준 위원들은 올해 하반기 자산 정책의 변화가 적절한 것으로 진단했다. 미국 국내총생산(GDP)의 25%에 달하는 4조5000억 달러의 국채와 모기지담보부증권(MBS) 자산에 대한 처분을 시작해야 한다는 뜻이다. 2008년 글로벌 금융위기를 극복하기 위해 미국은 양적완화(QE) 정책을 세 차례 시행했다. 이로 인해 금융위기 이전 1조 달러를 밑돌았던 연준 보유자산은 4조5000억 달러까지 늘었다. 반면 이제는 과도하게 풀린 달러 가치를 끌어올리기 위해 금리인상과 자산축소에 나서야 한다. 아직 자산축소 규모와 속도에 대해 결정을 내리지 않았지만, 금리인상에 이어 자산축소로 긴축의 고삐를 더욱 조이겠다는 방침이다.

달러 가치 상승에 따른 원화의 가치 하락도 부추길 것이다. 결국 과거 증시가 300포인트 빠지고 집값이 절반 수준까지 떨어졌던 국제통화기금(IMF) 구제금융 때처럼 자산가치의 하락을 피하기 어렵게 된다.

이런 시기에는 불황형 투자처에 주목할 필요가 있다. 첫째, 불황형 투자처로 부동산 부실채권(NPL)을 꼽을 수 있다. 불황이 이어지면서 저축은행, 신협, 마을금고를 중심으로 부동산 담보대출금 회수불가에 따른 물량이 급격히 늘어난다. NPL은 금융사나 은행이 원금과 이자를 3개월간 회수하지 못한 채권이다. 부동산 담보 물건을 경매를 통해 낙찰 받거나 매각하는 방식으로 수익을 얻는다. 일반적인 부동산 경매와 달리 경매가의 80~90%까지 대출이 가능한 질권대출(동산·채권·주식 등을 담보로 대출 받는 것)을 활용하면 소액투자가 가능하다. 양도소득세가 없어 절세효과를 누릴 수도 있다.

셋째, 금융시장에서는 배당성향이 높은 고배당주를 주목하는 것이 좋겠다. 글로벌 변수들로 인해 널뛰기를 하는 주식시장에서 매매차익을 노리기는 어렵다. 따라서 5~7%대 안정적인 배당수익을 얻을 수 있는 배당주를 고를 필요가 있다.

마지막으로 미국의 금리 인상과 자산 축소로 인한 달러의 가치 상승과 미국의 성장을 고려해 달러로 미국 S&P500지수에 투자하는 해외금융상품에 관심을 갖는 것도 좋다. 미국 달러 투자는 가장 안전한 금융상품이라고 할 수 있다. 또 규제가 심해 수익을 내기 어려운 국내 투자상품보다 세계 유수의 운용사들이 운영하는 해외투자상품, 즉 달러를 기반으로 한 역외펀드에 주목할 만하다. 원화 기반의 투자상품보다 성과도 우수하며, 자산 가치의 하락도 막을 수 있을 것이다.

물론 대부분 투자자들은 여전히 이런 불황형 투자처에 부담을 느낄 수 있다. 그러나 최소 투자금으로 분산 투자하면서 경험을 쌓는다면, 미국의 금리인상과 자산축소로 인한 긴축시장을 극복할 수 있을 것이다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[포토] 윤석열 대통령, 4·19혁명기념탑 분향](https://image.ajunews.com/content/image/2024/04/19/20240419134308633606_388_136.jpg)

![[슬라이드 포토] 넷플릭스 시리즈 종말의 바보 제작발표회](https://image.ajunews.com/content/image/2024/04/19/20240419134605530571_388_136.jpg)

![[포토] 눈길 끄는 눈물의 여왕 김수현 벤츠](https://image.ajunews.com/content/image/2024/04/18/20240418134936718565_388_136.jpg)

![[포토] 제60회 한국보도사진전 개막](https://image.ajunews.com/content/image/2024/04/18/20240418134920458248_388_136.jpg)

![[금투세 폐지 논란] 코리아 디스카운트 심화...韓증시 불확실성 높여](https://image.ajunews.com/content/image/2024/01/03/20240103150426112900_388_136.jpg)